1. 什麼是期權組合訂單

期權組合訂單是一種支持同時買賣兩個或以上期權的訂單。這意味著所選的期權可能具有多個行權價和到期日。富途目前支持2-4腿的組合訂單。期權組合訂單的每條腿通常同時成交,若訂單中每條腿的數量較多,亦會發生部分成交的情況,其部分成交場景會按照腿比部分成交。舉個例子,假使您下單5組跨式期權策略,則訂單中含有5張看漲期權和5張看跌期權,當發生部分成交場景時,有2張看漲期權成交則一定會同時部分成交2張看跌期權,即按照跨式策略的腿比1:1完成部分成交。

期權組合訂單允許客戶構建複雜的策略,同時可能在一定程度上為交易者節約時間,在趨勢大方向不確定的複雜交易中,交易者也許可以使用特定期權組合訂單,利用標的證券價格的大幅波動來獲益。

2. 如何下期權組合訂單

2.1 交易下單

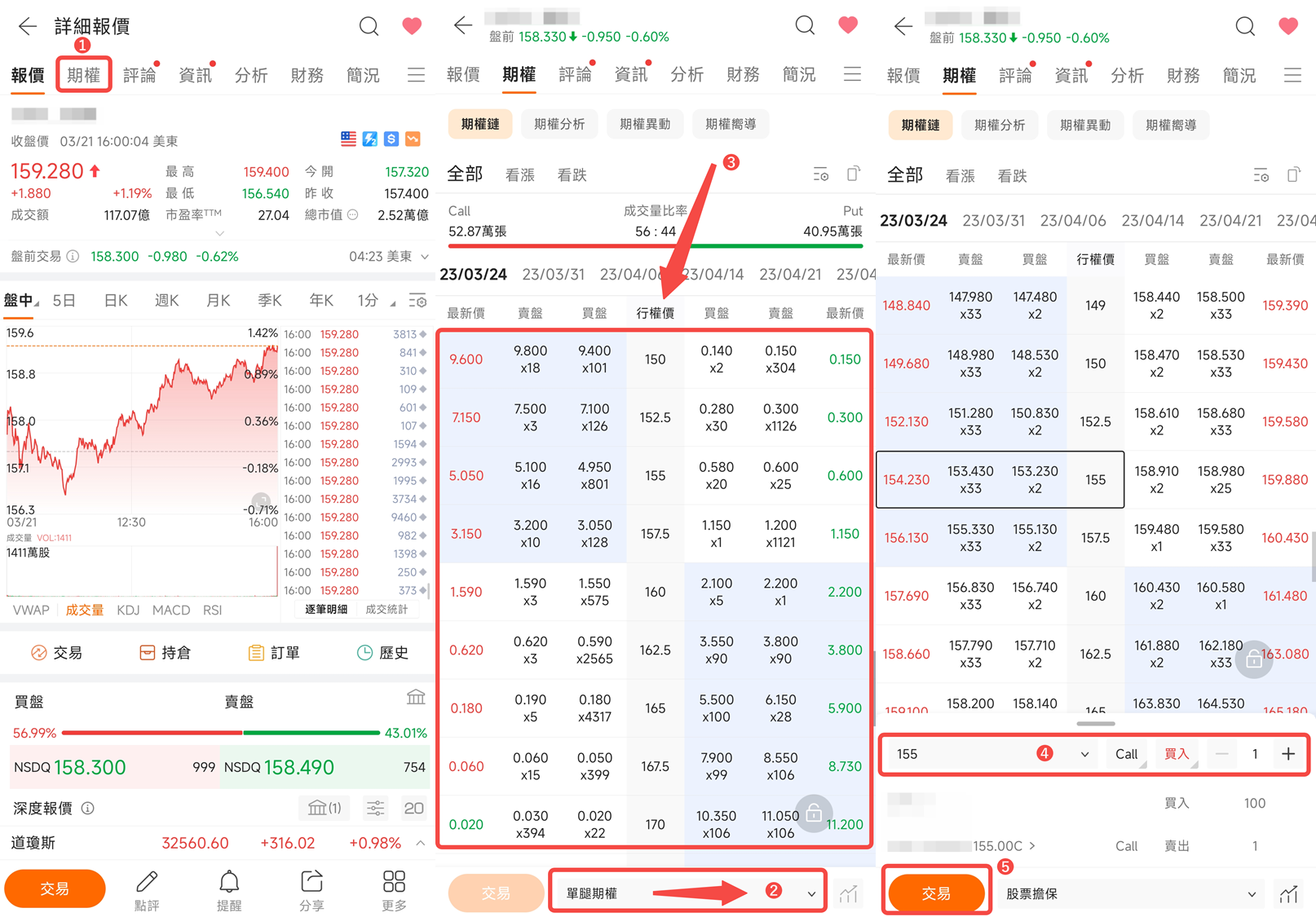

您可通過點擊“自選”股票 > “期權” > “期權鏈” > 選擇合適策略後點擊交易按鈕下單

(應用程式截圖不一定代表當前界面,提及的所有證券僅供說明。)

2.2 策略交易

您可通過點擊持倉列表的策略行對整個策略進行開倉或平倉操作(僅適用於組合視圖)

(應用程式截圖不一定代表當前界面,提及的所有證券僅供說明。)

2.3 組合平倉

您可通過點擊持倉列表點擊匯總行對持倉中的組合進行自定義平倉(適用於組合以及非組合視圖)

(應用程式截圖不一定代表當前界面,提及的所有證券僅供說明。)

3. 期權類型

股票擔保(Covered Stock)

股票擔保(Covered Stock)策略由一個股票和一個期權合約訂單組合。

擔保看漲

擔保看漲策略是指擁有一定的股票的情況下同時賣出一定量的看漲期權,保持買入股票的數量和期權合約所對應的股票標的相同、數量相同。當您預測股票價格在到期日時會保持不變或小幅上漲時,此時可考慮使用擔保看漲策略。

擔保看跌

擔保看跌策略是指做空股票的情況下同時賣出一定量的看跌期權,保持賣空股票的數量和期權合約所對應的股票標的相同、數量相同。當您預測股票價格在到期日前不會變化或僅會小幅度下跌時,您可以考慮使用擔保看跌策略。

跨價期權組合(Vertical)

跨價期權組合(Vertical)指同時買入和賣出兩個行權價不同的期權合約,二者具有相同的底層股票、相同的期權類型(看漲或看跌)和相同的到期時間。

債務和信用價差

跨價期權組合主要適用於如下兩種意圖:

1. 對於債務價差,用來降低支付的期權的整體權益金成本

2. 對於信用價差,用來降低賣出期權倉位的風險

| 類型 |

組成 |

行權價關係 |

債務/信用 |

理論最大盈利 |

理論最大虧損 |

盈虧平衡點 |

|

| 看漲價差(牛市) |

Long Call (C1) + Short call(C2) |

C2>C1 |

債務 |

C2-C1-淨債務 |

淨債務 |

C1+淨債務 |

|

| 看漲價差(熊市) |

Long Call (C1) + Short Call (C2) |

C1>C2 |

信用 |

淨信用 |

C1-C2-淨信用 |

C2+淨信用 |

|

| 看跌價差(牛市) |

Long Put (P1) + Short Put (P2) |

P2>P1 |

信用 |

淨信用 |

P2-P1-淨信用 |

P2-淨信用 |

|

| 看跌價差(熊市) |

Long Put (P1) + Short Put (P2) |

P1>P2 |

債務 |

P1-P2-淨債務 |

淨債務 |

P1-淨債務 |

馬鞍式組合(Straddle)

馬鞍式組合(Straddle)指同時持有相同行權價和相同到期日的看漲期權和看跌期權,二者俱有相同的底層股票。

馬鞍式組合(Straddle)是一種交易波動率的策略。當您預測底層股票大幅波動時(大幅上漲或下跌),您可以使用多頭跨式策略來獲益;當您預測底層股票最近一段時間維持不變或小幅波動,您可以使用空頭跨式策略來獲益。

勒束式組合(Strangle)

勒束式組合(Strangle)是指同時持有相同到期日的看漲期權和看跌期權,二者俱有相同的底層股票。不同的行權價格。

勒束式組合(Strangle)是一種交易波動率的策略。當您預測底層股票大幅波動時(大幅上漲或下跌),您可以使用多頭勒束式組合(Strangle)來獲益;當您預測底層股票最近一段時間維持不變或小幅波動,您可以使用空頭寬跨式來獲益。

蝴蝶式跨價期權組合(Butterfly)

蝴蝶式跨價期權組合(Butterfly)指同時持有三個看漲期權或看跌期權的組合,其訂單數量比例爲1:2:1,對應的行權價價差相等,三者具有相同的底層股票和相同的到期日。

當您對行情的展望爲中性,則可通過多頭蝴蝶式跨價期權組合(Butterfly)獲利;當您預測股價未來一段時間大幅波動,則可通過空頭蝴蝶式跨價期權組合(Butterfly)獲利。

鷹式跨價期權組合(Condor)

鷹式跨價期權組合(Condor)指同時持有四個看漲期權或看跌期權的組合,其訂單數量比例爲1:1:1:1,對應的行權價價差相等,四者具有相同的底層股票和相同的到期日。

鷹式跨價期權組合(Condor)是通過預測股票價格波動來獲利,當您對行情的展望爲中性,則可通過多頭鷹式跨價期權組合(Condor)獲利;當您預測股價未來一段時間大幅波動,則可通過空頭鷹式跨價期權組合(Condor)獲利。

鐵蝶式跨價期權組合(Iron Butterfly)

鐵蝶式跨價期權組合(Iron Butterfly)指同時持有兩個看漲期權和兩個看跌期權,其訂單數量比例爲1:1:1:1,對應的行權價價差相等,四者具有相同的底層股票和相同的到期日。

鐵蝶式跨價期權組合(Iron Butterfly)通過預測股票價格波動來獲利,當您對行情的展望爲中性,則可通過空頭鐵蝶式跨價期權組合(Iron Butterfly)獲利;當您預測股價未來一段時間大幅波動,則可通過多頭鐵蝶式跨價期權組合(Iron Butterfly)獲利。

鐵鷹式跨價期權組合(Iron Condor)

鐵鷹式跨價期權組合(Iron Condor)是指同時持有兩個看漲期權和兩個看跌期權,其訂單數量比例為1:1:1:1,對應的行權價價差相等,四者俱有相同的底層股票和相同的到期日。

鐵鷹式跨價期權組合(Iron Condor)是通過預測股票價格波動來獲利,當您對行情的展望為中性,則可通過空頭鐵鷹式跨價期權組合(Iron Condor)獲利;當您預測股價未來一段時間大幅波動,則可通過多頭鐵鷹式跨價期權組合(Iron Condor)獲利。

跨期期權組合(Calendar)

跨期期權組合(Calendar)是指同時買入和沽出相同行權價和不同到期日的期權合約,二者有相同的底層股票、相同的期權類型(看漲或看跌)。

跨期期權組合(Calendar)是通過期權時間價值消耗來獲利,當市場經過大幅波動且預期將進入橫盤整理階段,您可通過買入跨期期權組合(Calendar)獲利;當您預期後市將在近期會出現劇烈波動但長期保持穩定,可通過沽出跨期期權組合(Calendar)獲利。

對角跨價期權組合(Diagonal)

對角跨價期權組合(Diagonal)是指同時買入和沽出不同行權價和不同到期日的期權合約,二者有相同的底層股票、相同的期權類型(看漲或看跌)。

對角跨價期權組合(Diagonal)可以通過期權時間價值消耗來獲利,也可以通過不同行權價的選擇來進行方向性交易。

領式策略(Collar)

領式策略(Collar),也稱為對沖組合,是一種用於防止巨額損失的期權策略,但它也限制了巨額收益。

此策略旨在保護收益免受股票下跌的影響。如果您目前做多的某支股票有大量未實現收益,則應考慮使用領式策略(Collar);此外,如果您長期看好某支股票,但不確定短期前景,也可以考慮此策略。

自定義策略

自定義策略是指您可以任意選擇不同到期日下2-4個期權組成組合策略。