【減息周期】美國減息該如何部署

減息對股市、債券有咩影響

美國聯儲局主席鮑威爾周五於懷俄明州傑克森霍爾(Jackson Hole)全球央行年會上發表演說,表明是時候調整政策以提振就業市場,強烈暗示9月啟動減息。相關言論令市場確認美國的減息周期很大可能於9月18日正式啟動,近來利率期貨的表現看,的確PRICE IN了不少減息的相關預期。這方面在上次港股的文章「跟上減息步伐,港股高息股有哪些值得留意? 」亦有提及。

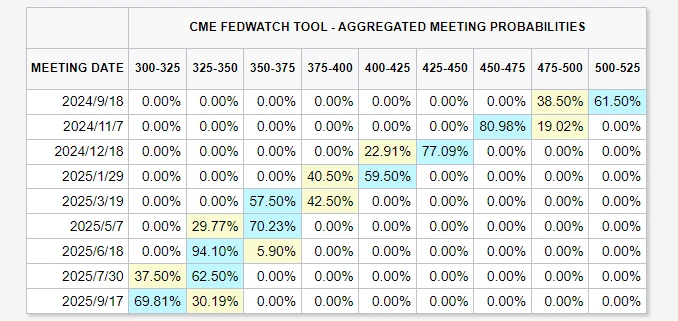

較令筆者和市場意外的是,鮑威爾的言論較預期中激進,不但未有為減息預期降息(一般目的為控制市場情緒),字眼上更是意味不排除更進取減息。受消息刺激,美股三大指數於上周五亦顯著造好, $道瓊斯指數(.DJI.US)$ 、 $標普500指數(.SPX.US)$ 及 $納斯達克綜合指數(.IXIC.US)$ 亦升逾1%,加密貨幣在弱勢的美元支持下顯著上升。以下則是最新利率期貨反映市場人士對未來利率的看法。

從芝加所的利率期貨上看,市場預料9月18日聯儲局將會降息0.25厘到5~5.25厘,但考慮到目前聯儲局極度關注就業市場的表現,9月初的非農數據表現將成關鍵,如果失業率再有上升壓力,市場很大可能會迫使聯儲局將會一口氣降息0.5厘。所以,9月6日公布的非農數據將會變得較為重要。

另外,值得留意的是從上表可以看到兩個重要訊息。

1. 目前市場普遍認為今年內聯儲局將會降息1厘或以上

在利率期貨上,市場100%認為於2024年12月18日(即今年年底)將利率下降至4.25~4.50或更低水平,即利率將會下降1厘以上,考慮到聯儲局今年只剩下3次議息會議,即意味中途有一次緊急減息0.25厘或有一次會議將會一口氣降0.5厘。這符合上周鮑威爾看經濟數據作判斷減息行為的言論。

2. 長遠利率下降空間明顯

在CME的Fed watch上,最新看到2025年9月17日,即未來一年將會降息8次(每次0.25厘計)或降息2厘,這將會導致利率將降至3.25至3.5厘的水平。近來10年債息雖然回落至3.8厘平,但如果長遠利率下行空間確認,不排除無風險利率將會有進一步回落的空間,中性利率下降將會是大趨勢。導致債價再有上升趨勢,目前宜留意的是美股美債能否同時上升將是投資焦點。

9月18日的焦點不只是減息

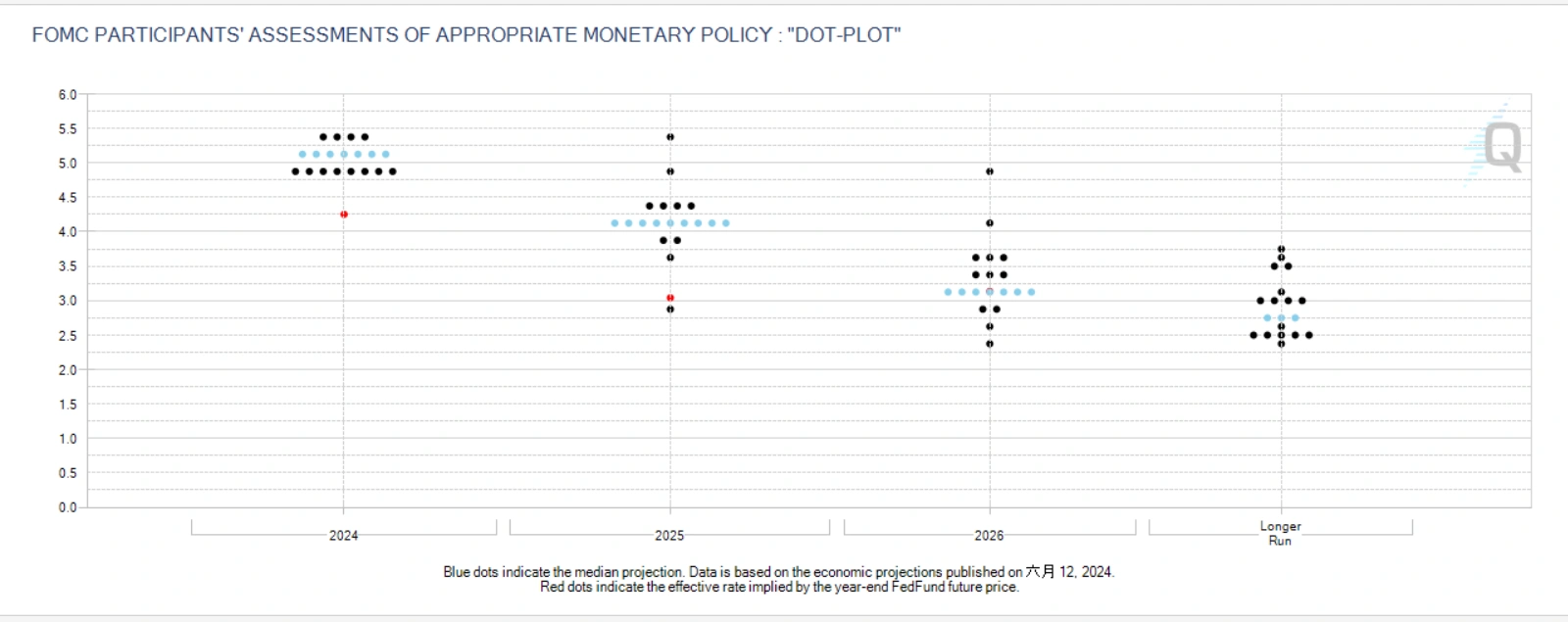

從以上邏輯所知道,在債券的投資上,我們目前不是單純的看是否9月18日會否減息。但這日子將會非常重要,因為聯儲局每三個月會發布點陣圖,預料9月份的點陣圖將會出現重大改變。

(資料來源﹕CME,6月份點陣圖)

以上的是6月份的聯儲局官員點陣圖,從最新的利率期貨也顯示聯儲局6月份的看法是完全錯誤,未來官員怎樣去調整想法將會是關鍵因素。個人比較關注的是2026年利率和長期利率的看法。從經濟層面上看,目前美國經濟面臨是過熱後的風險(即不是硬著陸),長遠利率變動的機會較微,反而是2026年的利率將會是關鍵因為,到底會否於2026年將利率推降至長遠利率的水平將是關鍵。

減息對債券的影響,如何投資債券

隨著市場近來確認減息周期的來臨,很多人好奇投資買債的潛在回報到底還有多少? 今次將會較重粗略和簡單去理解這件事情。首先有一點好重要的事,是影響債券價格的是市場利率,不是聯儲局控制的名義利率(9月18日減息的就是名義利率)。舉個例子,俗稱無風險利率的美國10年期債息,近來已由高位5厘大幅回落至3.8厘以下水平,這是反映市場已預期減息的部署。所以,9月份的減息不是控制價格的主要因素,相反的是市場預期。

以筆者過去一年常提及的 $20+年以上美國國債ETF-iShares(TLT.US)$ 作為例子,TLT是投資一系列美國20年期以上的債券,因為長期債券duration 較高,代表他們與利率的敏感度亦相對較大。從過去一年美國10年期債息從5.02厘回落至3.67厘的過程,TLT的價格亦由79.75美元升近來的高位99.935美元,回報到達25.3%。

從以上的歷史數據,配合duration 模型提及的利率與價格直線關係的假設,如果長遠中性利率將會回落至2.5厘水平,即假設無風險利率長遠有望回落至2.5厘,目前利率將有望再回落1.3厘水平,即代表長債如TLT的投資回報將會達到約25%左右。但要留意的是,根據最新的點陣圖以上的假設,利率下行到此水平的時間可能要到2026年年尾或更長久,所以在這2.5年的時間,TLT的年複合回報大約是9%。

當然,以上的假設在未來2.5年內發生什麼事情是沒有人知道![]() ,但由於目前債券的利率風險是幾乎消除,目前較值得關注的只是違約風險,這兩年半內美國的債務風險(會否出現違約)將會是投資長債的主要風險因素。

,但由於目前債券的利率風險是幾乎消除,目前較值得關注的只是違約風險,這兩年半內美國的債務風險(會否出現違約)將會是投資長債的主要風險因素。

假設投資者對上述風險不感到擔心,就會得出一個結論,目前做債務的投資還是相對較為安全和得出可觀的合理回報,相比起做定期存款爭取的短線回報更加吸引。

如果再進取一點,還可以配合一些期權策略Covercall 增加穩定收益。

最後補充一點,有些投資者可能會考慮直接投資美國國債而非ETF作為選擇,這個我是不太建議的。主要是考慮到我們投資美國長債的目標只是賺取差價為主,並不是真的打算作一個誇張的長年期投資,直接投資ETF的好處將會是流動性風險較低,就是沽出時面對的買賣差價風險較少。

資產配置的角色

除了回報的空間外,認識債券的角色定位是非常重要。雖然美債已經是相對安全的資產,但上述提及的無風險利率亦並無全無風險,這只是學術性的叫法。不過,我們要明白這次減息的背後原因,由於減息的預期是防止經濟衰退,故債券的投資同樣地是為了防止美國經濟衰退而作準備。所以資產配置的方法,很大程度上是要看怎去判斷美國的經濟,以結論上離不開兩個假設,就是經濟硬著陸和經濟軟著陸。

假設經濟硬着陸

如果經濟出現硬著陸的狀況,就是失業率持續飆升,經濟有明顯轉差的跡象。那上述的聯儲局的點陣圖假設就會變得毫無意義,到時候要關注的是美國的違約風險。但如果沒有明確的債務違約問題,聯儲局很大可能會更激進地推低利率,到時候債券的回報甚至可能較預期中樂觀。

所以債券防守性是非常重要,目前的資產配置上是不可缺少。

假設經濟軟着陸

在聯儲局官員和市場主流意見上,暫時普遍認為經濟軟着陸的機會較大,這代表經濟將會放慢,但失業率和經濟動力將不會完全失色。這個假設上,債券達到預期回報的機會雖然較高,但與此同時,一些基本因素強的美股或受惠低息環境的資產(如科技股或黃金),則有可能受惠帶來潛在可觀回報。這情況下,投資意見上債券只是防守性的選擇,一半投資債券一半投資股票可能將會是更穩健的組合。

減息對股市影響,如何投資美股

筆者認為,在投資美股上,直接投資美股納指七雄將會是較為穩建的選擇。 $英偉達(NVDA.US)$ $蘋果(AAPL.US)$ $微軟(MSFT.US)$ $谷歌-C(GOOG.US)$ $亞馬遜(AMZN.US)$ $Meta Platforms(META.US)$ $特斯拉(TSLA.US)$ 。如在七雄中的感到選擇困難,可以留意相關的ETF如 $Roundhill Magnificent Seven ETF(MAGS.US)$ 。

當然除了七雄外,還有 $奈飛(NFLX.US)$ 這些業務穩建也是直得留意。所以,除了上述直接投資納指七雄的相關ETF外,另一個較合適的選擇就是投資追蹤大市的指數ETF,例如追蹤標普500指數的,如 $SPDR 標普500指數ETF(SPY.US)$ 或 $標普500ETF-Vanguard(VOO.US)$ 。

此外,留意一點的是,畢竟降息路徑是不會一帆風順的,中途聯儲局言論或經濟數據可能令扭曲市場想法,如果對自己的技術分析和市場觸覺有信心,可以運用一直槓桿型ETF 如 $3倍做多納指ETF-ProShares(TQQQ.US)$ 或 $3倍做空納指ETF-ProShares(SQQQ.US)$ 做短線部署。

富途證券首席分析師譚智樂

(筆者為證監會持牌人,其及其有聯繫者並無擁有上述建議股份發行人之財務權益)