【REITs 香港 2024】房地產信託基金投資指南

降息預期下,美股 REITs 的投資策略

在金融市場波動週期中,聯儲局等主要央行的利率決策向來是牽動全球資產配置的指揮棒。最新數據顯示,美國4月未季調CPI年率爲3.4%,較前一月的3.5%略有下滑。同時,4月核心CPI月率環比增長放緩至0.3%,達到自去年12月來的最低水平,標誌着其連續三個多月超預期增長後的第一次顯著降溫。這一數據變動不僅反映了通脹壓力有所緩解,更爲市場燃起了對降息前景的新一輪熱議。

圖:美國近一年來季調核心CPI環比

資料來源:Macromicro

在這樣的宏觀經濟背景下,房地產投資信託基金(REITs)作爲橫跨房地產與資本市場的重要橋樑,其投資價值在降息預期的環境中愈發凸顯。正如REITs投資專家拉爾夫L.布洛克寫到:“REITs的價格會隨着物業的現金流和資產價值的增加而上漲,最適合那些追求股利收入、股價溫和升值的投資者。”因此,在當前降息預期漸濃的時刻,深入探討REITs的投資策略對於投資組合構建有着重要意義。

一、什麼是美股REITs,怎樣定價

REITs是一種通過集合投資者資金,由專業機構投資並管理房地產項目,進而將90%以上的稅後收入淨額分配給投資者的一種信託基金。從本質上來講,REITs是不動產投資的一種制度化安排。

傳統房地產的缺點是投資金額大、缺乏流動性、變現難,交易稅費高,而REITs在保留了傳統房地產投資的情況下,消除了它的缺點:

1.定期強制高分紅:目前各國均要求REITs每年至少把淨收入的90%分配給投資者,這樣投資者每年都能獲得持續現金流,一般每季,或每半年派息一次。但需要注意的是,具體分配仍受REITs經營表現影響,存在波動風險,並非保證收益。

2.較小的投資和更高的流動性:與直接投資房地產相比,房地產投資信託基金具有更高的流動性和更低的投資金額。

3.交易成本較低:購買指數REITs就如同買基金股票,相比於直接投資傳統房地產的高額稅費來說更加便宜。

4.專業化的管理:REITs管理團隊大多是房地產領域的專業人士,對行業發展態勢更爲敏銳。

REITs的定價機制是一個複雜的過程,它不僅受到基礎資產的現金流影響,還與資本市場的供需狀況、利率水平、房地產市場週期、投資者預期等多種因素緊密相關。我們重點關注其現金流的創造和獲取週期情況:

1.現金流創造:REITs的主要收入來源,通常是其持有並運營的房地產資產產生的租金,穩定的租約和高入住率意味着更穩定的現金流。同時REITs可以通過提升資產組合的價值和有效管理,如翻新或開發新項目、正確應用財務槓桿和控制成本等,進一步增加現金流。

2.獲取週期:REITs的現金流獲取週期與其底層資產的特性緊密相關,從幾個月到數十年不等,具體取決於資產類型和合同條款。

二、降息對美股REITs的影響

具體來看,當市場利率預期下降時,REITs往往會變得更加吸引投資者。這是因爲較低的利率環境使REITs的股息收益率相對於其他固定收益投資更具吸引力,從而吸引更多投資者,推高REITs的市場價格。

因此,降息通常會提升REITs的市場表現,增加其投資吸引力。在降息預期或已進入降息週期初期,往往是投資REITs的較佳時機,此時市場對未來的樂觀情緒逐漸累積,REITs的價格尚未完全反映降息的全部正面效應,提供了潛在的增值空間。

三、如何投資美股REITs

投資REITs,相關ETF是穩定安全的投資優選。它通過多元REITs組合分散風險,提高投資透明度並簡化操作,讓投資者實現一鍵式多元化投資,靈活適應市場變化,無論投資新手還是老手都能輕鬆掌握。

下面,我們將推薦幾隻美股市場上和REITs相關的ETF,投資者可以根據自己的投資偏好進行選擇:

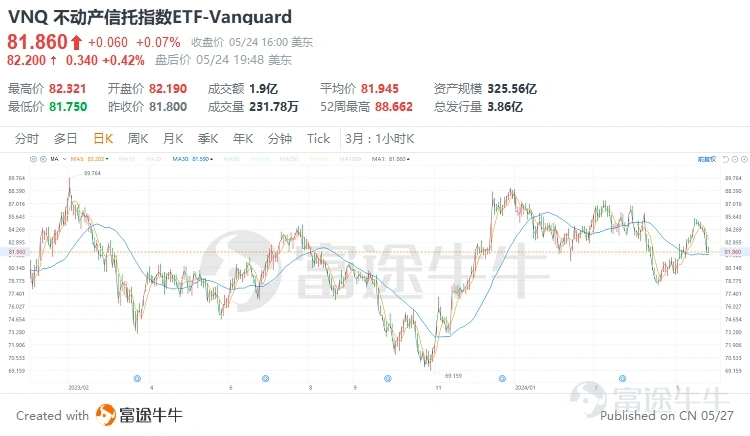

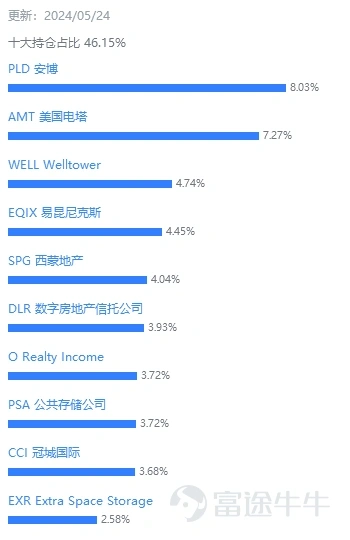

VNQS 不動產信托指數ETF

$不動產信託指數ETF-Vanguard(VNQ.US)$:跟蹤MSCI美國可投資市場房地產指數,該指數包含美國投資市場中的房地產股,涵蓋除抵押貸款REITs之外的各類REITs,包括辦公樓、商場、酒店和公寓。VNQ是市場上最大的REITs相關 ETF之一,提供廣泛的房地產行業曝光,費率較低,流動性較好。

VNQ以提供穩定的股息回報而出名,截至2024/5/27日,VNQ提供的股息率爲4.22%,資產規模爲325.56億美元,主要成分股包括安博、公共存儲公司、西蒙地產等多個REITs相關信託公司。同時,VNQ的管理費用率約爲0.08%,與同行相比交易費率較低。

SCHH 嘉信美國房地產信托ETF

$嘉信美國房地產投資信托ETF(SCHH.US)$:跟蹤道瓊斯美國精選REIT指數,該指數包括美國房地產市場中的公開交易REITs,代表美國商業房地產市場,提供投資者與美國直接房地產投資相關的回報。SCHH以較低的費率提供對美國REITs的投資,適合尋求成本效益的投資者。

截至2024/5/27日,SCHH提供的股息率爲3.41%,資產規模爲63.85億美元,主要成分股包括安博、Welltower等多個REITs相關信託公司。同時SCHH的管理費用率約爲0.07%,在行業內有較好的成本優勢。

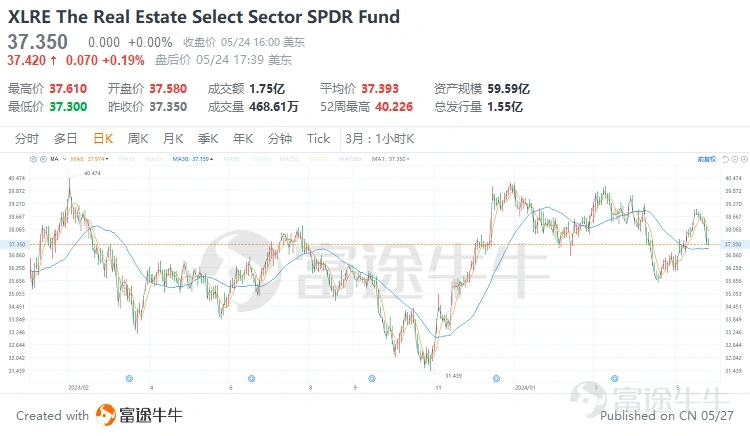

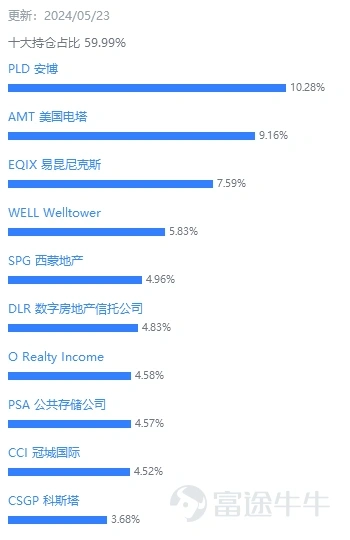

XLRE The Real Estate Select Sector Spdr Fund

$The Real Estate Select Sector SPDR Fund(XLRE.US)$:跟蹤房地產精選行業指數,該指數包括在標普500指數中從事房地產業務的公司,該指數是從標普500指數中分離出來的房地產行業指數,包括了從事房地產開發和直接房地產運營的公司,主要是REITs相關信託公司。XLRE是精選行業SPDR系列中的一員,風險較小。

截至2024/5/27日,XLRE提供的股息率爲3.57%,資產規模爲59.59億美元,主要成分股包括安博、西蒙地產等多個REITs相關信託公司,同時XLRE的管理費用率約爲0.4%。

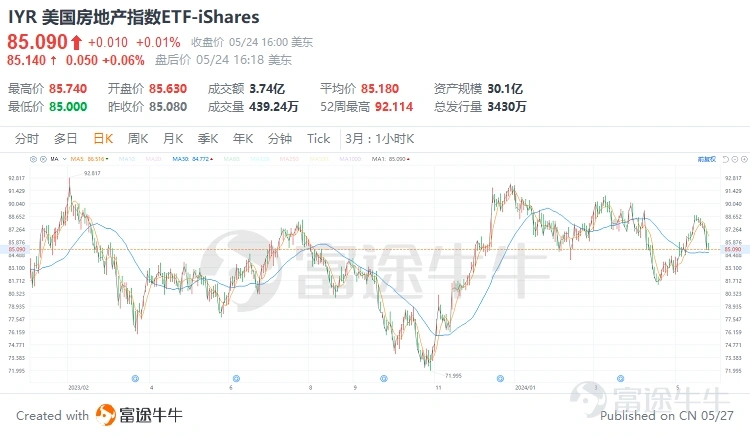

IVR 美國房地產指數ETF

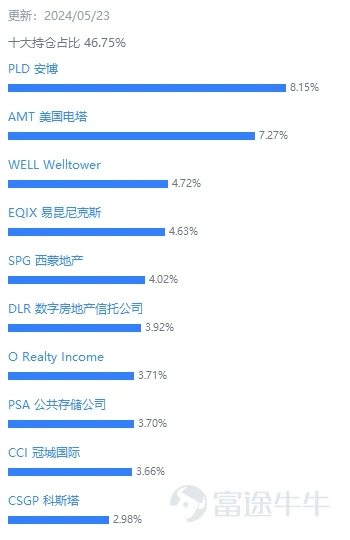

$美國房地產指數ETF-iShares(IYR.US)$:跟蹤道瓊斯美國房地產指數,該指數反映了美國房地產行業的綜合表現,包含住宅、商業和工業房地產上市公司,同時也包括各類REITs相關信託公司。IYR提供了對美國房地產市場的廣泛投資,包括住宅、商業和工業REITs。

截至2024/5/27日,IYR提供的股息率爲2.82%,資產規模爲30.1億美元,主要成分股包括安博、美國電塔、西蒙地產等多個REITs相關信託公司。同時IYR的管理費用率約爲0.42%,相對較高。

RWR SPDR道瓊斯REIT ETF

$SPDR道瓊斯REIT ETF(RWR.US)$:跟蹤指數和SCHH相同,均爲道瓊斯美國精選REIT指數,是美國公開交易REITs的代表。和SCHH不同的是,RWR的資產規模較小,相比SCHH流動性較低;但RWR的上市時間早於SCHH,市場知名度更高,同時二者的持倉分佈有一定差異。

截至2024/5/27日,RWR提供的股息率爲3.90%,資產規模爲14.24億美元,其管理費用率爲0.25%。

美股REITs風險提示

在降息預期下,REITs顯現出了吸引人的投資機遇,然而把握這一時機的同時,投資者應當深入理解並警惕伴隨而來的風險。比如:

REITs並不能保證投資回報,市場狀況、房地產政策和經濟週期等波動都可能影響物業出租率和租金,進而影響基金收入,使投資本金有可能遭受重大損失。

如果REITs的大部分回報來自有限數量的資產和房產,則價格將因單一租金的變化而波動劇烈。

REITs可能會動用其資本金來分配紅利,也可能產生供股等行爲,這對於實際控制人的能力和品行要求很高,因此投資者應該查閱基金的歷史業績公告及財務報告,以便了解分紅的具體構成,以及融資歷史的變化,以便規避一些品行有缺陷的管理人。