【REITs 香港 2024】房地產信託基金投資指南

【REITs 香港 2024】房地產信託基金投資指南

有樓揸手,生活無憂?買樓,除了自住,也可放租,為自己帶來源源不絕的穩定被動收入。但人人都想有樓揸手,難道個個都有錢買樓?現在無物業在手,都能收租!就是透過一種投資產品——REITs(房地產信託基金)。

什麼是REITs?

REITs中文叫「房地產投資信託基金」,是Real Estate Investment Trusts的縮寫。REITs是一種特殊的投資工具,主要投資於房地產相關資產,如商業、住宅、醫院等,一般由房地產管理公司管理。

投資REITs的優缺點

每樣投資產品都有其優勢及風險,投資前謹記評估自己的需要及可承受的風險。

REITs的優點

收益性穩定且強:REITs 公司營運良好,收益一般都會非常穩定。因為收益源自於租金及房屋管理費等,只要租客與企業均沒有大規模違約,現金流基本上都會很穩定。加上,按照香港證監會規定,房地產投資信託基金的股息比率至少要達90%,即要將九成賺到的錢派給股東,故收益率往往高於普通股票。另外,由於REITs本身免繳企業所得稅,有利投資者獲得較高收益。

分散風險:REITs通常擁有多種不同類型的房地產資產,能有效分散投資風險。加上,REITs可以作為股票投資組合的一部分,同樣有助分散投資風險,提高整體收益。

投資門檻低、流動性強:REITs的股票都在證券交易所上市交易,投資者可以隨時買賣,流動性強。而且購買金額比購買真實房地產低很多,普遍入場費為數千元至萬元不等。

抗通脹:房地產資產通常較能抵禦通脹,因爲REITs會隨著通脹,同步加價、股息也會隨之增加。

REITs的風險

增長潛力低: REITs 主要是以房租當作收益,所以正常情況下不可能一群房地產的租金瞬間爆升,因為這很可能直接的就是影響到該REITs的出租率。

利率風險:利率對房託基金價格有很大影響,當遇上加息週期,或有機會影響按揭成本,從而影響樓市交投,不利投資;另外,REITs一般依賴於借貸,利率上升可能增加借貸成本,影響收益。

管理風險:REITs的投資和運營決策依賴於管理公司的專業能力,管理不善可能導致虧損。

租戶風險:由於REITs的收入來自租金,如果租戶出現無法續租或合約終止的情況,或會影響REITs的收入。除此之外,面臨租戶需求下降,也會影響REITs的經營狀況。

REITs 股票和地產股的分別?

我們可以從6大方面區分REITs股票和地產股:

1.投資方式

REITs主要通過購買和管理各類房地產資產來獲得收益,是直接投資房地產。

地產股則可同時從事房地產投資及開發活動以外的業務,例如房地產開發商、建築公司等企業的股票,是間接投資房地產。

2.收益來源

REITs的主要收益來自租金收入和房地產升值。

地產股的收益主要來自股票價格的升跌和股息。

3.分配政策

REITs法例規定要求將至少90%的收益分配給股東作為股息。

地產股的股息政策由公司自行決定,分配比例不確定性較高。

4.監管方

REITs由第三方監管。委任獨立受託人去監察基金運作,並代表基金單位持有人保管資產。地產股由董事會和行政人員監察、管理公司的運作,或存有利益衝突。

5.稅收優惠

REITs本身免交利得稅,在港投資港股REITs者亦無需繳納股息稅。

地產股需繳納利得稅,同時投資者也需繳納個人所得稅。

6.投資風險

REITs主要投資房地產資產,行業風險相對集中。

地產股受市場影響,波動性也較高。當地產公司融資借錢時,借貸比率交由市場決定。

總括而言,REITs更側重於房地產資產的直接投資和獲取穩定租金收益,即不只是投資一間房地產,而是一群出租的房地產並收租;而地產股則側重於房地產企業的間接投資和股價升跌。

在香港,可以投資哪些REITs?

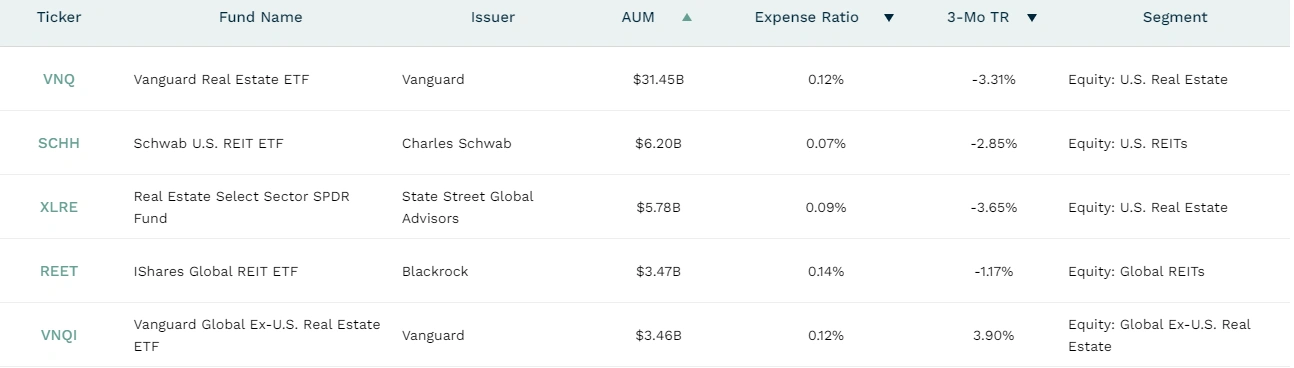

在香港想要投資REITs,可以選擇投資港股的REITs個股和美股中的REITs個股或者投資REITs ETF。目前在港上市的REITs有11隻,當中領展的市值最高,兼且是唯一的藍籌REITs;而於美國上市的REITs ETF則有62隻,數最大規模的REITs ETF為Vanguard Real Estate ETF。

亦可以了解澳大利亞REITs投資指南,加拿大REITs市場投資指南

港美5大活躍REITs

港股REITs * | 美股 REITs ETF^ |

領展房產基金(0823) 投資物業類型:中港商場、屋邨商場、停車場旗下物業:赤柱廣場、黃大仙中心等 | Vanguard Real Estate ETF (VNQ) 規模:$314.5億美元 費用率:0.12% |

冠君產業信託(2778) 投資物業類型:辦公大樓、商場旗下物業:朗豪坊商場、朗豪坊辦公大樓等 | Schwab U.S. REIT ETF (SCHH) 規模:$62.09億美元 費用率:0.07% |

置富產業信託(0778) 投資物業類型:商場旗下物業:都會駅、置富第一城等 | Real Estate Select Sector SPDR Fund (XLRE) 規模:$57.8億美元 費用率:0.09% |

越秀房產信託基金(0405) 投資物業類型:内地辦公大樓、商場旗下物業:廣州國際金融中心、廣州越秀大廈等 | IShares Global REIT ETF (REET) 規模:$34.7億美元 費用率:0.14% |

匯賢產業信託(87001) 投資物業類型:内地辦公大樓、商場、酒店旗下物業:北京東方廣場、成都天府麗都喜來登飯店等 | Vanguard Global Ex-U.S. Real Estate ETF (VNQI) 規模:$34.6億美元 費用率:0.12% |

註: *港股REITs按市值最高的5隻股票排序,數據截至2024年5月30日 ^美股REITs ETF按資產規模最高5隻股票排序,數據截至2024年5月30日 | |

在香港如何投資REITs?

現只要於富途開設股票帳戶,即可購買REITs: