【債券投資指南】如何在香港買債券?

【債券投資指南】在香港怎麽買債券方便?

“債券適合我嗎?債券和股票的投資方式有什麼區別?如何投資債券?”如果你打算投資債券,但心中還懷有類似疑問,那麼這篇文章會帶你快速了解債券的基礎知識,幫助你快速入門債券投資。

債券是什麼?

債券是一種以籌集資金為目的發行的債務工具。發行債券的機構通常為政府或企業。換句話說,投資債券就相當於借錢給發債的政府或企業。投資者買入債券後,發債機構需要遵循約定,在債券到期時一次付清票面面額上的本金,並且承諾在到期前向債券的持有人定期支付固定利息。

債券最大的特點就是“還本付息”,因此,債券又被稱為一種“固定收益資產”。

債券投資的優勢

收益穩定

儘管股票潛在收益率高,但選擇的標的或交易時機不對,也會造成虧損,任何一家上市公司都不會承諾保本;而債券如果持有到期,發債人是必須履約還錢並支付固定利息的。

更有保障

倘若一家企業因為經營問題被清算,持有債券的債權人能先于股東,從清算的資產中取回部分自己投入的資金,相對來說,權益更有保障。需要注意的是,如果企業已經資不抵債,那麼債權人的資金可能也無法獲得完全的保障。

債券與股票負相關

調研資料顯示(數據來源: The Discreet Charm of Fixed Income,PIMCO ),儘管在1933~2020年期間,美國股票及債券的相關性是不斷變化的,但自2000年起,大部分時間的相關性都低於0。這意味著,當股市整體行情低迷時,債市的整體收益率大概率呈現上漲趨勢。

若股票和債券持續保持負相關,那麼同時投資這兩個品類,更有利於帳戶資產收益的平穩。

債券投資的風險

投資股票會成為上市公司的股東,需要承擔因公司或市場負面因素導致股價下跌的風險。而債券持有人將成為政府或企業的債權人,面臨最大的風險是違約風險,也就是發債機構不能如期償還本金和支付利息的風險。因此發債機構的信用非常重要,投資者應盡量選擇信用相對較高的發債機構。

債券投資需要關注6個重要因素

發債機構:發行債券的國家/地區政府、公司等,也就是“借款方”

債券面值(本金):又叫票面價值,指的是債券到期時發債機構向債券持有人償還的款項,簡單來說就是“借了多少錢”

到期日:到期日前為債券的有效期,無到期日的債券為“永續債券”

票面息率:發債機構約定向債券持有人支付利息的息率 (年利率)

派息日期/頻次:發債機構約定派息的日期或頻次 (每年/半年/季/月)

債券價格:買入債券的成本;需注意,債券價格會受到利率等因素影響,不一定會等於面值,可能會出現溢價或折價的情況

如何計算債券利息?

如何計算持有債券期間,每期可以獲得多少利息?計算公式如下:

每期派息 = 息率 ÷ 派息頻次 x 債券面值

舉個例子,假設阿強買入了一張ABC公司發行的債券,債券面值為10000元,每半年派息1次,息率5%,期限為5年,發行價格等於面值。試問5年後,當債券到期時,阿強總共可以拿到多少利息?

答案是:(5% ÷ 2) x 10000 x 10 = 2500

債券每年派息2次,5年共派息10次,阿強每期(每半年)可以拿到250元利息。因此在持有期間,阿強可獲得2500元利息。債券到期後,發債機構償還本金,因此若阿強持有債券5年後,總共可以拿到12500元。

債券有哪些類型?

按照債券到期日、發債人、信用評級,可分為以下幾類:

按到期日:

分為長期債 或 短期債。通常越短期的債券受利率影響的風險越小,確定性較高,因此利率相對較低。

按發債人:

分為政府債 或 企業債。通常情況下,政府債相對於企業債更安全,尤其是經濟狀況良好、發展程度高的國家或地區,例如美國國債。一些第三方評級機構會對不同國家/地區政府、不同企業分別進行償債能力評估,等級越高的機構發行的債券越安全。

按風險評級:

分為投資級債 或 高收益債(亦稱垃圾債)。根據穆迪、標普、惠譽等機構的評級標准,BBB級或以上以及Baa級或以上的,被稱為“投資級債”,通常相對較安全,但是利率也較低;低於上述級別的被稱為“高收益債”或“垃圾債”,相對違約風險較高,利率也較高。

香港投資者如何進行債券投資?

對於香港投資者而言,債券選擇雖不及股票豐富多元,但也可以基本滿足投資需求。大部分香港債券投資者偏好選擇風險評級高的債券,例如政府債券、美國國債等。

香港常見政府債券

常見的政府債券分為上市及非上市兩種類型,其區別在於:上市債券除了可以認購以外,還可以在交易所買賣,跟股票的交易方式類似;而非上市債券則只能通過指定銀行或經紀商進行買賣。

以下為部分香港常見政府債券。

通脹掛鉤債券(iBonds)

iBond是香港政府面向所有香港居民發行的通脹掛鉤債券。以2021年發行的iBonds為例,最低面額為10,000港元,年期為3年,派息頻次為每6個月派息一次,年息率至少2%,可與交易所進行買賣。

銀色債券

銀色債券是香港政府專門為長者發行的債券,旨在為年長的香港市民提供安全可靠、低風險且能提供穩定回報的投資選擇,於2016年首次發行。以2023年發行的銀債為例,最低面額為10,000港元,年期為3年,派息頻次為每6個月派息一次,年齡須滿60歲或以上才可以認購。銀債不支持在交易所買賣,但可以隨時向政府贖回。

2024年9月11日,香港政府公佈將推出新一批銀債,並與近期開始認購。有關詳情請參閱政府公告。

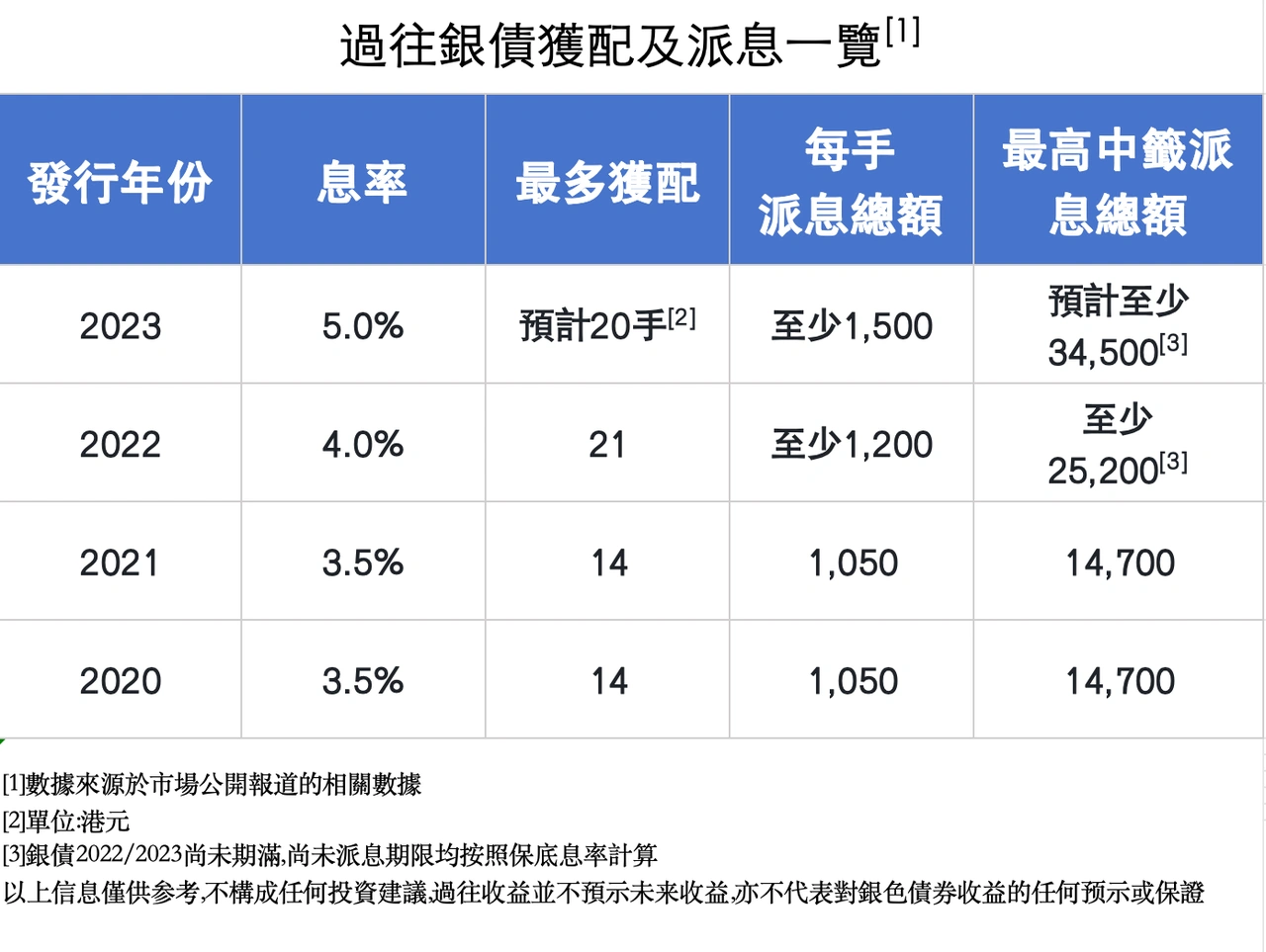

歷年獲配及派息信息如下:

政府可持續債券(綠色債券)

政府可持續債券(亦稱綠債),由香港政府發行,主要目的是為了籌集資金資助符合規定條件的綠色項目。該類債券於2022年首次公開發售,以2023年發行的綠債為例,最低面額為10,000港元,年期為3年,派息頻次為每6個月派息一次,年息率至少4.75%,可與交易所進行買賣。所有持有效香港身份證的個人投資者均可認購。

機管局零售債券

美國國債(U.S. Treasury Bond)

顧名思義,美國國債就是由美國政府發行的債券,全球機構投資者和個人投資者均可交易。美國國債通常被機構評為最高信用評級,是全球流動性最好的債券之一,也被認為是“最安全的資產”之一。

美國國債主要以年限劃分為短期(1年內)、中期(10年內)、長期(10年以上)三類,不同年期、到期日的美國國債利率不同。

美國國債怎麽買?

在富途牛牛app中,簡單幾步即可找到美國國債。透過富途投資美債,入場門檻1000美元起。

點擊“理財”,選擇“債券”

進入到“債券”頁面,可以在首頁按不同類別查看債券

點擊“美國國債”可查看富途支持交易的債券列表;點擊左上角篩選器,可進一步按條件篩選債券

點擊具體債券,可查看最新買賣報價及歷史走勢

不想直接買債券?也可以選擇債券ETF投資

除了直接買入債券,投資者也可以通過ETF來進行債券投資。

相對而言,債券ETF最大的優勢在於,投資者可以省去選擇具體債券的煩惱,並直接以低成本持有一籃子債券,達到分散投資的目的。

然而債券和ETF本質上是兩種完全不同的交易品類:債券有期限,但ETF沒有期限。管理ETF的機構會定期將持倉中舊的債券替換成新發行的債券。

了解更多:【ETF是什麼】香港投資者必看ETF投資指南

應該選擇直接買債券還是債券ETF?你可以根據自己的投資目的來判斷。

假設你投資債券是為了長期投資,定期獲取穩定利息,那麼直接投資債券更適合你的需求;假設你是為了中短期資產配置而投資債券,或可能在一年內交易多次,那麼投資債券ETF相對更為便利。