最新美股分析 | 投资者该如何部署?

CPI出炉后对美股后市的影响,投资者该如何部署?

笔者原本打算今日产出美股的上半年回顾和展望![]() ,但随著昨日CPI公布后美股出现的异动表现,相信比起整个中期后市的展望,大家对美股短期后市的表现更关注,似乎又要继续延后相关展望的文章

,但随著昨日CPI公布后美股出现的异动表现,相信比起整个中期后市的展望,大家对美股短期后市的表现更关注,似乎又要继续延后相关展望的文章![]() ,先解读一下短期美股最新将面对的情节。

,先解读一下短期美股最新将面对的情节。![]()

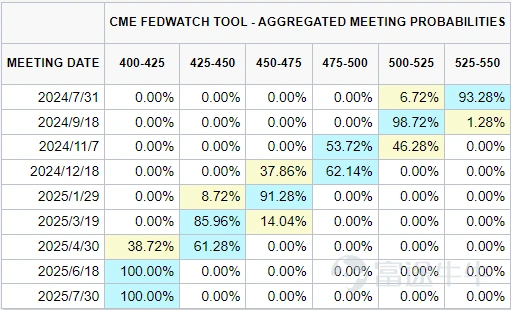

昨日出炉的CPI数据上,可以清楚见到美国的通胀压力有明显放慢的迹象,这导致市场进一步相信减息周期来临,从CME的FEDWATCH上看,9月份降息的机率已经急升至98%以上,几乎可以说是毫无疑念,这导致昨晚的美债息率降速回落,相关长债的 $20+年以上美国国债ETF-iShares(TLT.US)$和 $3倍做多20年期以上国债ETF-Direxion(TMF.US)$有良好的表现。

不过,美股表现则分岐较大。追踪小型股的 $罗素2000指数(.RUT.US)$指数急升,但 $纳斯达克综合指数(.IXIC.US)$和 $标普500指数(.SPX.US)$在权重股拖累下出现近月来较明显的调整, $英伟达(NVDA.US)$和 $特斯拉(TSLA.US)$ $好市多(COST.US)$都在日线图出现大阴烛。

昨晚笔者于实体店进行讲座后,也有牛友在问CPI出炉后对美股后市的影响。

笔者当时的回答是「不是焦点,市场目前较关注的是个别事件对股份的炒作,例如不同类型的概念,好像昨晚公布拆股的 $MicroStrategy(MSTR.US)$,市场更关注的是这些个别消息」。笔者没有准确判断到小盘股跑出权重股回调之事件,但对市况的表现并不感意外。以下就是笔者目前最新对市况的见解:

降息路径已非常明确,市场还不担心经济硬著陆

很多投资者关注昨日的CPI数据,或本月初的非农就业数据。事实上,笔者近来亦没有把焦点放在经济数据之上,主要原因是市场预期早已经十分明确,就是相信利率下降的趋势是循序渐进的形式进行,从上月的经济数据上已经可以判断得到,这方面在5月31日的「PCE降临,通胀压力将回落?减息憧憬再度回来? 」和6月7日的「非农或显示经济放慢? 减息周期指日可待? 」亦有提及,笔者亦于6月11日的讲座提及相关方向。相信市场绝大部份的投资者亦清楚这一点,所以CPI的数据出炉对减息的憧憬,最多只能反映在于债市上(只是因为债市近来受大选因素抽升)。

目前市场更关注的是如果9月18日才开始减息,这两个月的经济会否进一步面临下行压力。所以在观察经济数据判断股市走势的过程,一些零售数据、耐用品订单、消费信心数据及个人支出等经济数据会变得更大影响力。

中小型股份追落后的原因

如果再细心一点看,在昨日美股异动之前,不少热门板块或明星股也有出现追落后的情况,例如特斯拉、 $英特尔(INTC.US)$、 $美国超微公司(AMD.US)$和 $超微电脑(SMCI.US)$等,上述股份都借著不同的消息一度转势或炒上(特别特斯拉近一个月来真的消息多多,短线压力可能较大![]() )。但中小型的股份概念上就很不同,这些中小型股份今年一直落后于大市,在他们实际的营运上,这些中小企业一直饱受利率高企因素所困扰,而昨日的债息回落消息,导致资金转移去炒相关的中小型股相信是主要的原因。

)。但中小型的股份概念上就很不同,这些中小型股份今年一直落后于大市,在他们实际的营运上,这些中小企业一直饱受利率高企因素所困扰,而昨日的债息回落消息,导致资金转移去炒相关的中小型股相信是主要的原因。

至于重磅股方面,例如NVDA、 $苹果(AAPL.US)$ $微软(MSFT.US)$ $Meta Platforms(META.US)$等,今年纳指七雄的强势,除了受惠AI热潮外,这些公司背后有一个共通点,都是有超级强劲的自由现金流,所以本身对息口的影响在科技行业中相对较大(甚至部份分析认为没有影响,可以继续回购)。因此,这些股份在短期的表现内难以受惠降息的。

目前是追应该跟风追落?

有些对以上内容不熟的牛友,可能会考虑跟风盲目去追落后,在技术分析的层面上是可以的。在日线图上看,罗素2000指数出现了一个头肩底形态。另一个角度,可以参考追踪罗素指数2000的ETF $iShares罗素2000指数ETF(IWM.US)$,牛牛的自动划线功能亦出现一个突破上升三角的形态。从技术走势来判断,一些短线的部署建议,这类形股份是可以顺势追入的,但最好以ETF的形式作部署(小型股风险太高,指数可以分散个股风险)。

不过记得一点,以上的技术分析是用日线图来做预测,较为适合中短线部署,而且这类型追落后的行为较为适合对市场触觉较强的投资者。如果转身较慢的投资者,就不太适合了。

长远而言能否追落后笔者则会有重大保留空间,毕竟大家也清楚美股的投资赛道一直以来都是「科技」为主,科技推动整个经济增长是近十年以来的投资逻辑。科技行业在宠大的R&D(研发开支)会令到中小企业难以追落。所以在实际操作意见上,笔者一直不太热衷于英特尔、罗素2000这类型股份或概念作炒作。这或许就是交易员和分析员的分别吧![]() 。

。

明星股该如何部署?

很多明星股近日面临较明显的调整,加上年初至今很多累积了夸张的升幅,短线风险固然是高。笔者建议持有者最佳的策略还是以COVERCALL的期权策略去对冲风险。毕竟美股将踏入财报季,很多股份的隐含波动率已升至一个偏高的水平,故卖出期权的策略去对冲正股风险是一个不错的选择。

至于如果想靠近期的调整去捞货的投资者,亦可以考虑以沽出认沽期权的形式作部署(记得准备好足够的金额准备接货),在未出现较明显的支持位前,胡乱估底直接捞货的值博率还是一般。

整体而言,笔者认为今年的AI投资主题方向仍未有大改变,目前面对的是短线资金轮动的风险。或用一个更简单的方法去思考,在整个AI不同的领域赛道中,目前最高的泡沫风险在于AI网络安全上(相关概念股很多时是数以几百或千几倍PE计或未有盈利能力),但看看昨晚 $CrowdStrike(CRWD.US)$的表现,虽然技术走势欠佳,但至今仍未有出现崩盘式下跌的情况(和年初至今的升幅比更微不足道![]() )。所以如果对AI投资信心不足的投资者,可以直接留意相关概念股的表现来给自己一个参考的警号和判断。

)。所以如果对AI投资信心不足的投资者,可以直接留意相关概念股的表现来给自己一个参考的警号和判断。

月供美股是另一个选择

最后,如果投资者对上述的策略感到困扰,或对目前花多眼乱的消息感到难以消化,可能月供(定投)作长线投资是一个不错的投资方法。特别是一些追踪大盘指数的ETF、如 $SPDR 标普500指数ETF(SPY.US)$、 $标普500ETF-Vanguard(VOO.US)$和 $纳指100ETF-Invesco QQQ Trust(QQQ.US)$,或热门投资主题如半导体ETF $iShares费城交易所半导体ETF(SOXX.US)$等。详细就可以留意牛牛课堂这篇「【牛牛操作班】想买热门股,但择时难?这个方法10美元即可上车」。

富途证券首席分析师谭智乐

(笔者为证监会持牌人,其及其有联系者并无拥有上述建议股份发行人之财务权益)