2024上半年回顾:港股牛市完未? 集齐3大因素 恒指下半年可望修成正果

2024年的上半年即将过去,笔者最近亦开始做一些回顾和展望。由于避免篇幅较长,这回顾系列将会分开港股和美股,毕竟目前两个市场的投资逻辑、操作方式和关注焦点都不一样(虽然结论都是看好,但笔者从来都不用结果论做分析和给予建议)。今日将会先讨论比较复杂和难以理解的港股。笔者在本次回顾的文章中会重提一些今年的看法,除了看对了的事情外,亦会分享一些笔者看法的事情,毕竟从错误中学习永远是一个最有效去提升经验的途径,大家亦可以借此去思考一下。

另外,在此好奇问一下大家对日本股市的兴趣还在吗? $日经225(.N225.JP)$近来准备挑战4万点大关了,但好像不太多人留意。如果感兴趣的牛友欢迎在留言区表达,笔者会考虑反应从而判断是否也讨论日股的整体近况。

港股2024年上半年的表现

$恒生指数(800000.HK)$今年年初在流动性紧张的影响下于1月22日见年内低位14794点,其他一些憧憬救市的政策出台,包括突袭式降准、国家队入市、国企改革(KPI提升市值)等,虽然上述的政策有些是落空,但随著消息来临,港股的流动性风险亦开始见改善,成为市况见底的首个讯号。笔者亦于2月初的时间发表了「港股见底?接下来如何部署」的看法,当时候虽然没有100%能判断市况见底,但亦提出是高值博去博反弹的时机。

然后,随著市场气氛慢慢改善,于3月中发表了另一篇「 科指一度踏入技术牛,港股春天来临?」。虽然从结果论来说当时候提议的期权策略是失败![]() ,但 $恒生科技指数(800700.HK)$的确一度迫近4162点关口,当时的认购期权亦于5月份一度由价外进入价内,亦不算是一个完全失败的策略

,但 $恒生科技指数(800700.HK)$的确一度迫近4162点关口,当时的认购期权亦于5月份一度由价外进入价内,亦不算是一个完全失败的策略![]() 。更重要的是,之后笔者亦在其他文章有提及过的 $腾讯控股(00700.HK)$、 $小米集团-W(01810.HK)$和 $美团-W(03690.HK)$是更强势的科技股,其表现比起科指亦较强,业绩的表现亦没有令人失望。相关的文章有兴趣的牛友就留意我的牛牛号历史吧

。更重要的是,之后笔者亦在其他文章有提及过的 $腾讯控股(00700.HK)$、 $小米集团-W(01810.HK)$和 $美团-W(03690.HK)$是更强势的科技股,其表现比起科指亦较强,业绩的表现亦没有令人失望。相关的文章有兴趣的牛友就留意我的牛牛号历史吧![]() 。

。

随著科技股造好,恒生指数亦步入技术性牛市,笔者于随后亦发表了两篇 「恒指进入技术性牛市,投资者该如何选股?」 和「 港股十连升,投资者该如何迎接牛市?」,指数于5月份亦延续升势,于5月24日高见19706点后才初步见顶。其后指数虽然出现快速回落,但从黄金比率上看,只是急升后的调整。更重要的是,指数仍未有跌穿市场俗称的牛熊分界线250天线,代表笔者看的牛1市看法仍未有被打脸![]() 。

。

蓝筹股表现

以下数据为截止6月26日交易时段用富途牛牛PC版截下,2024年6月剩下两个交易日,数据当然会与整个2024年上半年有些微出入,但相信对分析和了解市况不会造成太大影响。

从上述的蓝筹股表现可以清楚见到,今年表现较好的蓝筹,都是离不开高息股和科技股、这两个板块亦是我们富途今年重点留意的板块。笔者除了一直有跟随腾讯的业绩外,亦5月提及高息股的投资机会「投资者该如何在高息股寻宝?」,当中的 $中国石油股份(00857.HK)$、 $中煤能源(01898.HK)$、 $华润电力(00836.HK)$、 $建设银行(00939.HK)$、 $中国移动(00941.HK)$都有不错的表现,即使大市从高位回落,这些高息股亦继续跑嬴大市。

至于比较差的蓝筹股,都是受到政策影响、消费类或本地相关股份,都是基本面较弱的股份,这方面就不详细多说![]() 。这和笔者于过去一年技术走势的讲座提及的事情一样,要顺势而行;如果要选择逆势估底,则需要更多良好的基本面去支持转势,上述的蓝筹的表现正正反映我们课堂提及的事情

。这和笔者于过去一年技术走势的讲座提及的事情一样,要顺势而行;如果要选择逆势估底,则需要更多良好的基本面去支持转势,上述的蓝筹的表现正正反映我们课堂提及的事情![]() 。

。

2024年上半年回顾

整体而言,笔者对自己于2024年上半年对港股的看法是感到不错的,毕竟高息股和科技股(科技股只限笔者看好的腾讯、美团和小米)均跑羸大市。即使笔者说市况由熊转牛,亦有强调是牛1市,即代表市况会非常反复,只宜去追一些基本面较强的股份和做一些更中长线的部署。

今年最大的失误- 消费市场

笔者从4月中认同大行报告的看法,对中国宏观经济改善的趋势慢慢渐趋正面,这方面是没有问题的。不过,行业内卷和个别消费市场疲弱的情况,笔者也有低估影响是不争的事实。当中最好的例子就是 $贵州茅台(600519.SH)$。虽然这股票与港股无关,但对消费行业绝对带来启示性。

首先,以下言论不代表笔者目前要看淡茅台,但笔者想分享的是低估了事件的影响性。从5月初开始,消息上有指茅台价格在不同的分销渠道有下调趋势(这方面是指市面上的黄牛价格、并不是出厂价)。笔者初初是认为黄牛价格回落是一件健康和市场化的事情,但亦低估了代表市场的消费力至今仍然疲弱的事实。然后最终市场担心消费力弱的忧虑下,不论必需消费品和非必需消费品股亦于5月后股价大幅下调导,从基本面上或者这些忧虑是过份担心,但股价带来的杀伤力更不容看少。消费行业的基本面会否改变,可能需要到中期业绩的表现才能反映出来,此板块目前不论在A股或港股市场中,是非常尴尬的板块。

借此事,笔者认为即使市场气氛转好,亦不宜胡乱猜测和鲁莽判断一些事件的影响性,如实际操作上,更需要严守止蚀和纪律行为。

2024年下半年展望

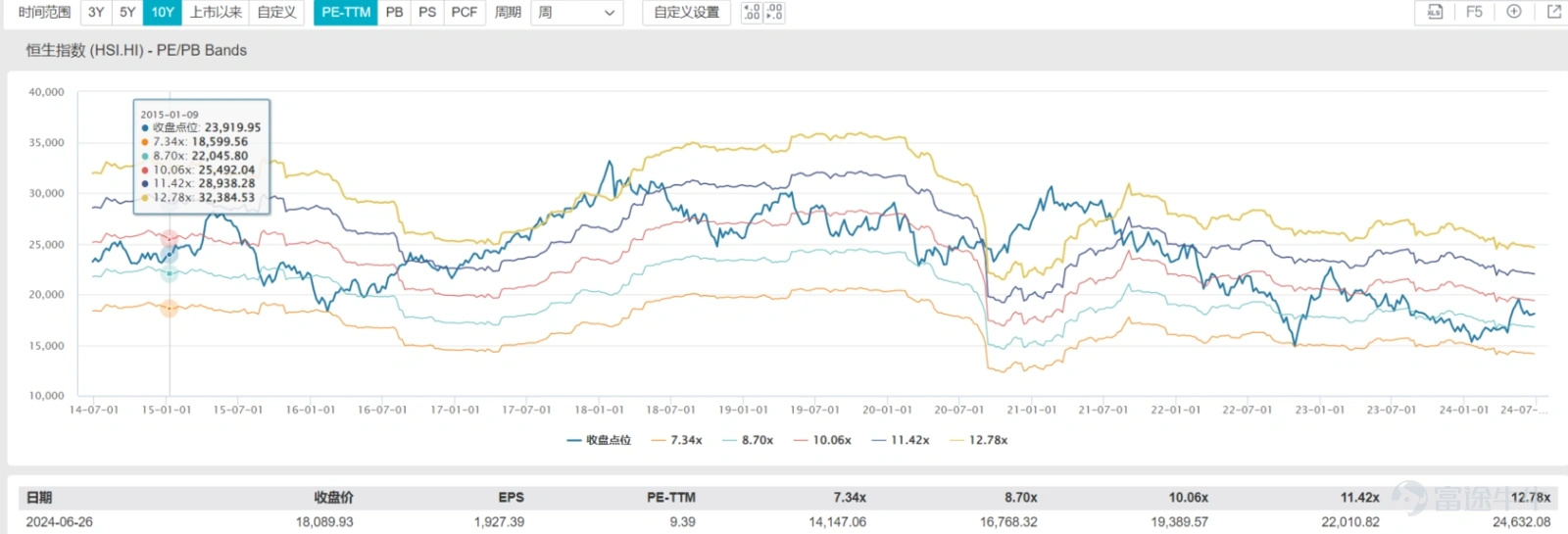

我们可以先从以下港股目前的估值去判断下半年的展望,以下是由WIND提供的恒生指数的市盈率通道:

从资料上显示,今年恒指已经由市盈率通道的底部两个标准差以下的水平回升,到今年5月20日高位19706点,指数已经一度回升至十年平均值水平。这意味指数基本上已经处于估值修正之路。如果指数要进一步向上调(高于均值水平),企业盈利上升将会是一个重要元素。

考虑到过去半年的确有不少重磅蓝筹交出亮丽的业绩,例如 $汇丰控股(00005.HK)$、中移动、腾讯、美团、小米等等,盈利上升的憧憬亦非毫无根据。而随著半年结的负面效应结束后(半年结前流动性比较紧张,近来的hibor亦同样反映上述因素),港股于短期后市的表现亦未必会太差。

以下则是下季留意的几个转捩点:

7月份~美国的减息预期能否进一步确认(留意较强劲的非农数据)/ 三中全会的相关刺激经济政策。

8月份~ 蓝筹财报季: 留意一些公司的派息分红能力,和一些龙头公司的的降成本促收入表现。

9月份~ 美国联储局是否会进行减息周期,减息周期启动后,人民币与美元的息差有望收窄。

如果上述的利好因素能成功兑现,恒生指数则有望继续踏入估值修正之路,以市盈率通道推算,较乐观的估值水平22000点更有望达到(目前十年平均值一个标准差以上)。

从技术走势上看,2023年1月27日的高位22700点,将会是整个牛1市中最关键的阻力位。以目前的经济环境要突破此关不是一件容易的事情![]() ,很大可能需要整个宏观经济面进一步改善才能突破此阻力

,很大可能需要整个宏观经济面进一步改善才能突破此阻力![]() 。或许可能就如一些投行报告所说,要待房地产于2025年慢慢改善后才能达到,这方面我们就拭目以待吧。

。或许可能就如一些投行报告所说,要待房地产于2025年慢慢改善后才能达到,这方面我们就拭目以待吧。

富途证券首席分析师谭智乐

(笔者为证监会持牌人,其及其有联系者并无拥有上述建议股份发行人之财务权益)