富途研究 | ETF投资研究

【高股息ETF】好的投资不只是高股息,也要看成长性

当下,全球经济形势风云变幻,美联储降息预期连续数月占据市场焦点。在降息周期中,高股息资产因其独特的收益属性往往备受瞩目。在低利率环境下,高股息ETF仍然能够为投资者提供稳定的现金流和相对稳健的回报,是可以跨越周期的长赢之选。

以 $SPDR S&P 500 High Dividend ETF(SPYD.US)$为例,该基金追踪标普高股息贵族指数,汇集了一批连续25年以上每年提高股息的公司。如图所示,SPDY的股价与 $SPDR 标普500指数ETF(SPY.US)$变化幅度基本相同,均明显好于 $20+年以上美国国债ETF-iShares(TLT.US)$,而SPDY的股息率为4.59%,远高于SPY的1.28%。

为什么在降息周期下,高股息资产会有赚钱效应?

一、折现率下降,高息产品估值抬升

目前市场对于美联储的降息预期仍以“软着陆”为主,即用适度的降息政策来保持经济的平稳增长。这种软着陆通常伴随着货币政策的宽松,市场流动性增加,投资者风险偏好上升,愿意追求更高的潜在回报。这种情况下,股票市场的整体估值水平往往会上升。

同时,金融学中常常使用贴现现金流(DCF)模型来评估资产的内在价值,其核心在于将未来的现金流折算成当前的价值,具体公式为 “现值=未来现金流/(1+折现率)^时间” “折现率 =无风险利率+风险溢价”。降息后,无风险利率下降,导致DCF模型中的折现率降低。折现率降低使得未来现金流的现值增加,因为相同现金流在较低的折现率下折现回来的现值更大。市场估值因此上升。这使得这类资产更是成为资金追捧的对象,相较其他派息较少的公司,其估值提升的幅度可能会更为显著。

二、息差扩大,收益具有比较优势

在降息的周期里,最直观的变化莫过于整体市场的无风险利率下降。这意味着银行存款、国债等传统低风险投资工具的收益率将同步下滑。此时,那些能够提供稳定且相对较高股息率的股票,与无风险利率之间的息差将得以扩大。对于追求稳定收益的投资者而言将极具吸引力,从而推高此类股票的需求与价格。前文所提的SPYD当前股息率约为4.49%,单股息已高于二十年期美债收益率3.01%,近一年收益率更是高达16.74%,展现出长期配置的战略价值。

综上所述,降息周期中,高股息产品的吸引力和市场表现能够伴随估值的提升而提振,成为投资者的优选。

那么,我们该如何挑选高股息产品?

高股息的核心在于分红的可持续性,其本质是足够稳定的赚钱能力和现金流,需要有非常优秀的商业格局。具体来看,具备以下条件的公司将是比较好的选择:

1. 所属行业相对传统,生产经营方式相对成熟;统计2023年各行业上市公司股息率,煤炭、银行、石油石化、家用电器以及交通运输是股息率最高的五大行业。

2. 经营稳定,业绩波动小,最好有一定的增长;这类公司现金流相对充裕,生产经营方式相对成熟,对新工艺、新技术的要求不及新兴行业,因此对可供分配利润的留存比例要求不是太高,有能力也有动力实施高股息率分红。

3. 历史常年稳定分红;评判一个公司是否乐于进行股东回报最好的方式就是回顾它的历史数据,一般来讲,企业的经营调性具有连贯性,能够常年进行稳定分红的公司更加值得信赖。

4. 利润增长是关键;在挑选公司时,不能只被高股息率所吸引,还要检查公司的利润指标(每股收益EPS)是否逐年增长或者至少保持稳定。如果一家公司股息率高但利润却不断下滑,很可能预示着未来的分红难以持续。

以上是高股息个股的总体筛选依据,不过大家在进行投资选择时还应具体问题具体分析,综合财报表现、历史数据等多维度指标综合把控,谨慎做出投资决策,切忌一概而论。

(小贴士:目前牛牛APP已上线“选股器”功能,大家可以点击页面左上角问号后进入选股器页面,挑选出自己心仪的高股息产品。![]() )

)

除个股外,投资高股息ETF也是一种不错的选择

虽然市场上存在许多乐于回报股东的高股息公司,但对于不太会选股的投资人而言,有一种更加稳定、安全的股票投资方式——高股息ETF。值得关注的是,美国市场的红利股ETF针对内地投资者给予税收优惠,只需缴纳10%的红利税,而香港、新加坡等地区投资者需纳30%的红利税。

高股息 ETF(又称股息型 ETF、Dividend ETF),主要以「现金股利分配状况」,来决定 ETF 的成分股选股,以及决定持股的权重。不同产品所追踪的股票标的可以分散风险,对于追求稳中求进的保守型投资者而言是一类很不错的产品。

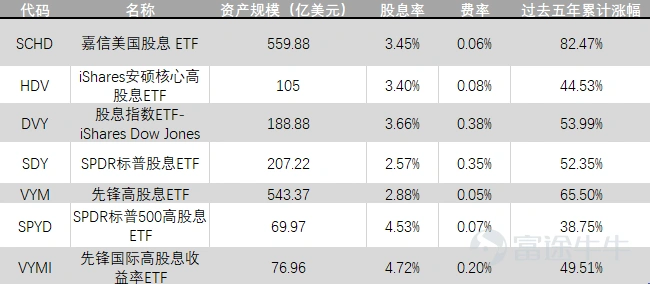

下面,我们综合各因素筛选出了美股市场上最主流的几只追踪高股息ETF,并罗列出他们的核心指标以供对比:

根据上表,回顾历史数据,结合股息率和价格涨幅两大要素,过去五年中表现较好的三支ETF分别为SCHD、VYM和DVY,下面我们将着重为大家介绍这三个产品:

SCHD追踪道琼斯美国股息100指数,主要投资于美国市场中具有稳定股息历史和较高预期收益的大型股公司,股息率为3.45%,过去五年累积上涨82.47%。

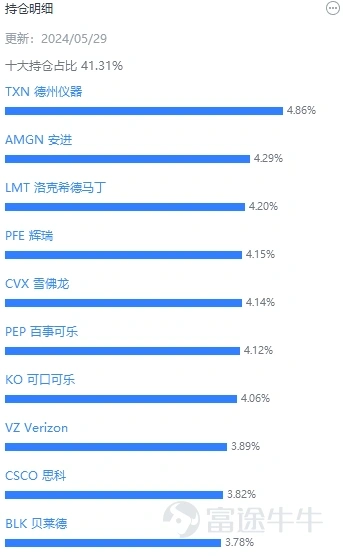

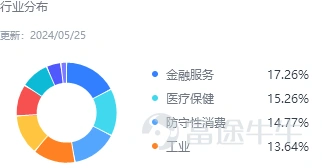

该ETF专注于高质量的美国大盘股,减少了新兴市场或小盘股的波动性,构建了一个由基本面强劲的股息股票组成的投资组合。其追踪的股票主要分布在金融服务、医疗保健、防守性消费和工业领域,包括德州仪器、安进、百事可乐等各领域领头公司。能够进入该指数的公司通常具有通过护城河和规模经济获得的重大竞争优势,这些公司由于行业性质受宏观经济形势影响较低,经营状况稳定且乐于股东回报,在利率下行时有望脱颖而出。同时,对于喜欢价值投资的投资者来说,SCHD的费用比率仅为0.06%,远低于ETF市场中位数的0.48%,长线投资下能够从中大大获益。

2. $高股利收益ETF-Vanguard(VYM.US)$

VYM追踪的是FTSE High Dividend Yield Index,该指数由预期股息收益率高于平均水平的美国大盘股组成。它的费率为0.05%,股息率为2.88%,过去五年累积上涨65.5%。

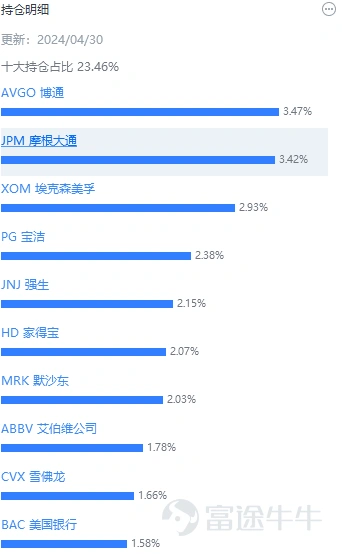

它专注于具有强劲股息支付历史的股票,不包括房地产投资信托基金和股息前景不确定的公司,在各个行业中分散化程度较高,兼具公共事业公司与科技型公司,消费防御类股略有增持。在市场繁荣的情况下,科技型公司持仓能够拉高它的市场表现使其不输大盘,而当利率降低后,工业与能源的持仓则能使其获得稳定而丰厚的现金回报。值得注意的是,这只ETF的持仓十分分散,单股最高持仓不超过3.6%,前十大持仓占比供给仅23.46%,防御属性更强。

3. $股息指数ETF-iShares Dow Jones(DVY.US)$

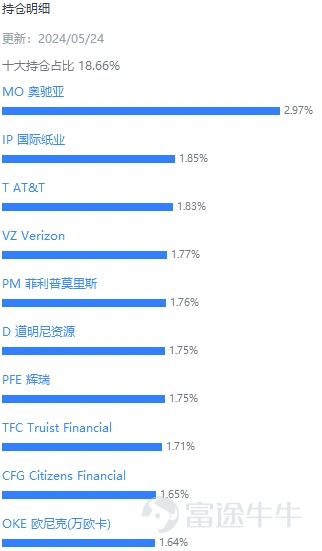

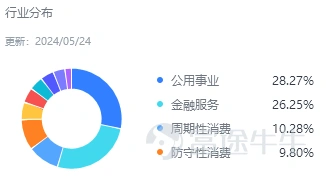

DVY追踪的是Dow Jones U.S. Select Dividend Index,这个指数包含美国市场上股息率最高的100只股票。它侧重于高分红的大型蓝筹股,对于偏好美国经济稳定性和透明度的投资者来说是个好选择。它的费率为0.38%,股息率为3.66%,过去五年累积上涨53.99%。

在它的持仓中,公用事业股和金融服务股占据超过一半的比重,高息环境下由于市场对于科技股的青睐,相较于市场大盘该ETF表现相对一般。而在降息预期下,伴随公用事业与周期、防御性消费公司的优势显现,该ETF预计也会展示出不错的表现。不过它的管理费率相对前两只较高,为0.38%,但仍低于市场ETF平均费率水平。

风险提示

在追求稳定收益和潜在资本增值的双重目标下,上述美股高股息ETF为投资者提供了有效分散风险和获取被动收入的理想工具,可以作为追求收益同时愿意适度牺牲一些上涨潜力的投资者的合适选择。尽管如此,投资者仍要警惕以下风险:

1. 高股息ETF虽然分散了个股风险,但仍然面临整体市场风险。

2. ETF管理团队的决策和行为可能不完全符合投资者利益,可能存在管理质量不佳、追踪误差、透明度不足等问题导致潜在损失或表现不佳。投资者需关注这些因素,选择合适的ETF并进行有效的风险管理。

除高股息ETF外,在此前的推文中,我们还为大家介绍了美国国债和房地产信托基金:

富途研究 | 降息预期下,房地产投资信托基金(REITs)的投资策略

他们也是降息预期下的优质投资产品,大家可以根据自己的偏好进行选投。