富途研究 | AI龙头英伟达仍有投资价值?

美东时间5月22日盘后, $英伟达(NVDA.US)$发布了FY25Q1(自然季24Q1)的业绩,交出了一份让市场惊艳的答卷,盘后NVIDIA股价涨超6%突破1000美元。

得益于AI变革的浪潮,公司利润持续实现翻倍增长。本季度公司实现营收260亿美元,YoY+262%,稀释后EPS为5.98美元,YoY+629%,经调整后稀释EPS为6.12美元,YoY+461%。

业绩发布后,公司宣布将1股拆分成10股,有望降低投资门槛,增加股票的流动性。

辉煌业绩已成为历史数据,股价的演变将取决于未来的增长。因此,本文将重点探讨两个核心点:

(1)公司持续增长动力在哪里,能否继续支撑公司高速增长?

(2)公司投资价值如何?

一、数据中心增长强劲,Blackwell芯片将于Q2发货有望驱动业绩增长

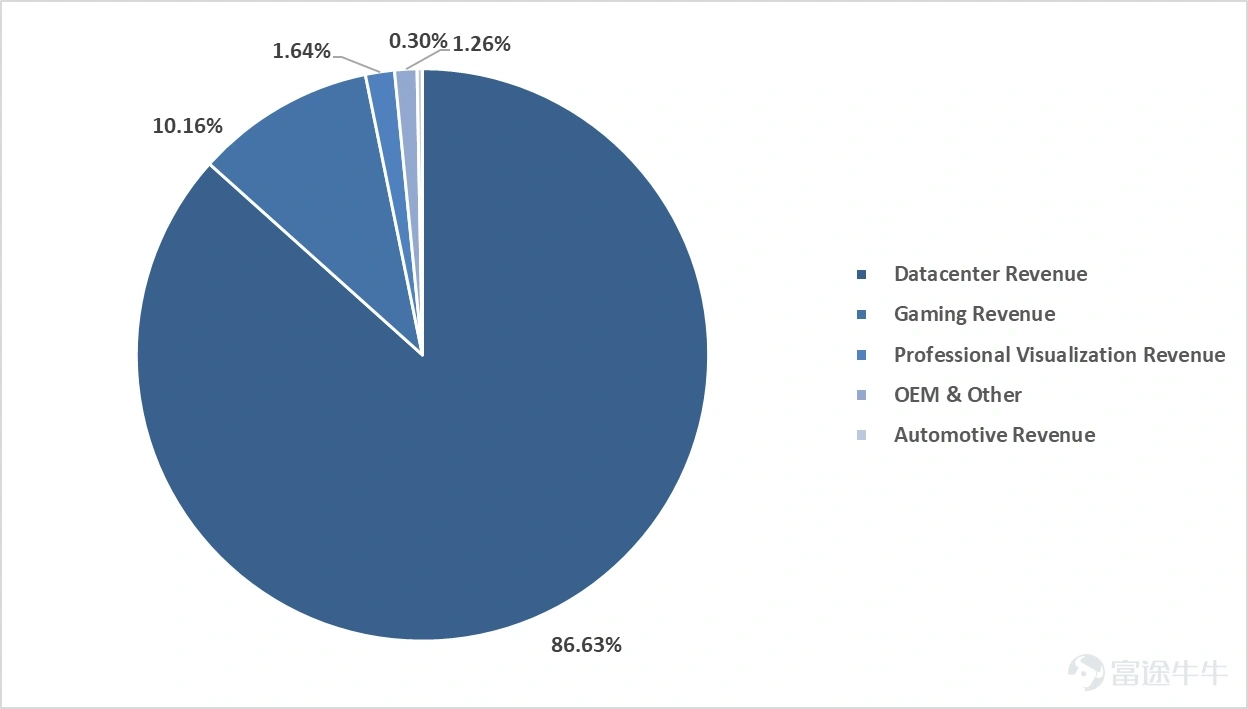

图:英伟达营收构成

资料来源:Bloomberg,富途证券整理

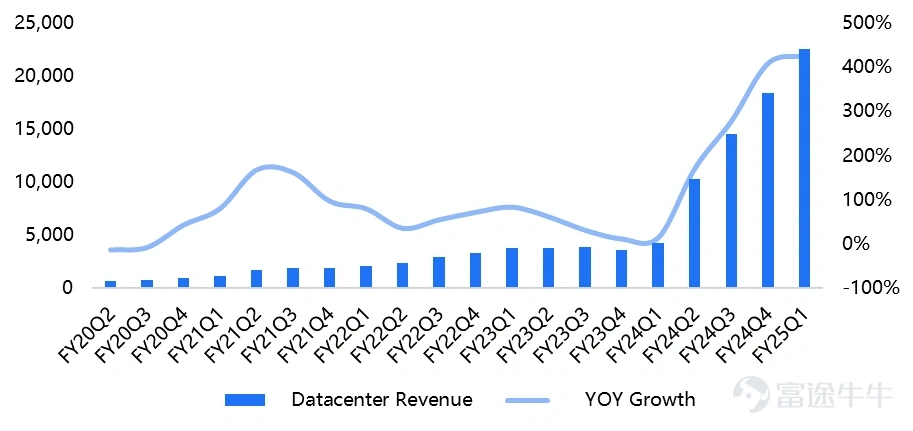

数据中心业务是英伟达收入和利润的主要来源,在本季度260亿美元的营收中,数据中心业务收入就占到了226亿美元,YoY+427%,主要得益于强劲且持续增长的生成式AI训练和推理需求,尤其是对Hopper芯片需求十分旺盛。

那么数据中心业务能够继续保持高速增长呢?

1.AI需求十分强劲,上下游数据均能印证

(1)从下游客户来看,英伟达客户主要来源于云服务商,消费互联网公司,以及汽车客户等,基本上涵盖了全球科技巨头,包括亚马逊、谷歌、微软、Meta、特斯拉等。而从一季度业绩数据来看,这些科技巨头纷纷加大了资本开支以加强AI基础设施建设,显示出对AI芯片的巨大需求。

(2)从上游客户来看,台积电在4月销售数据发布后提及,当前AI需求依然非常强劲。全球最大芯片制造商认证AI需求强劲,无疑给市场打了一针强心剂。

2.数据中心业务收入越发多元化,主权AI、网络收入等有望成为新增长点

(1)全球正在从通用计算向加速计算转型升级,除了Hopper芯片,企业定制化AI服务需求,主权国家超级计算平台需求(基于Grace Hopper超级芯片),NVIDIA AI Enterprise软件堆栈服务需求都十分旺盛,有望为数据中心业务持续贡献收益。

(2)同时,本季度首次单独公布网络收入32亿美元,YoY+242%,得益于 InfiniBand 端到端解决方案的强劲增长,预计网络收入有望成为数据中心业务收入的新增长点之一。 根据公司管理层披露Spectrum-X以太网网络解决方案正在与多家客户进行量产,预计将在一年内跃升为价值数十亿元的产品线。

未来,软件服务收入将成为公司更长生命周期的收入来源。

3.公司具有强大的软硬竞争壁垒,新推出的Blackwell芯片将于Q2发货

(1)公司硬件技术迭代能力令人震惊,持续推出更强的AI芯片将竞争对手远远甩在身后。公司宣布Blackwell芯片将于Q2发货,三季度增产,四季度可以部署在客户数据中心,有望给公司带来大量收入。同时,Blackwell芯片可以向下兼容已有的Hopper架构,无需担心Blackwell芯片的推出会导致客户放弃购买Hopper芯片。此外,公司管理层透露将加快芯片架构的更新速度,从两年一更新加速到一年一更新。如此高效的技术产品迭代和更新,让英伟达在AI芯片领域持续保持领先优势。

(2)除了硬件产品,CUDA编程环境、TensorRT推理优化库、RAPIDS数据分析库等软件生态系统是构建英伟达竞争优势的重要组成部分,使其能够满足不同行业和规模的企业对于复杂计算需求的快速响应和定制化服务,并且提高了客户粘性,增加客户换芯片换系统的成本。

图:数据中心业务营收(百万美元)

资料来源:Bloomberg,富途证券整理

二、游戏业务锚定AI PC,专业可视化和汽车业务稳健增长

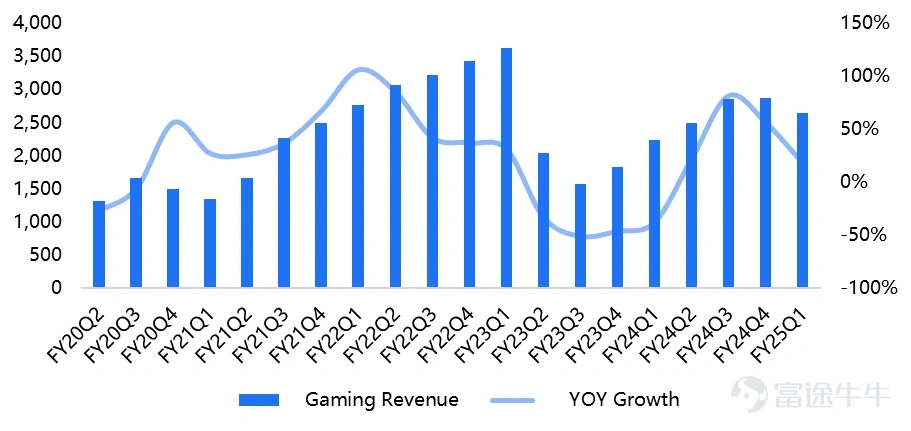

本季度公司游戏业务收入为 26.5 亿美元,同比增长 18%,环比下降 8%,主要由于季节性销量下降。GeForce RTX Supers GPU 市场接受度很高,整个产品系列的终端需求和渠道库存保持健康水平。

游戏业务未来的增长点在于AI PC。公司已经提前在 GeForce RTX GPU 中配备了 CUDA Tensor Core,为后续AI PC打下基础。目前GeForce RTX GPU 的安装量已超过1亿,这显示了NVIDIA在游戏及AI领域广泛的用户基础和强大的市场渗透率。NVIDIA 拥有完整的技术堆栈,可用于在 GeForce RTX PC 上部署和运行快速高效的生成式 AI 推理。日前,NVIDIA 和微软宣布了针对 Windows 的 AI 性能优化,以帮助在 NVIDIA GeForce RTX AI PC 上将 LLM 的运行速度提高 3 倍。未来游戏业务的增长将着眼于AI PC的发展。

图:游戏业务营收(百万美元)

资料来源:Bloomberg,富途证券整理

专业可视化和汽车业务增长稳健,但由于体量较小对整体业绩影响不大。

(1)专业可视化业务营收4.27 亿美元,同比增长 45%,预计生成式人工智能和全域工业数字化将推动下一波专业可视化增长。

(2)汽车业务营收3.29亿美元,同比增长11%,主要自动驾驶增长推动,例如小米首款电动车SU7搭载了NVIDIA DRIVE Orin自动驾驶平台。新一代自动驾驶平台 NVIDIA DRIVE Thor将采用全新的NVIDIA Blackwell 架构,预计明年开始投入量产。

三、毛利创新高,股东回报依然有提升空间

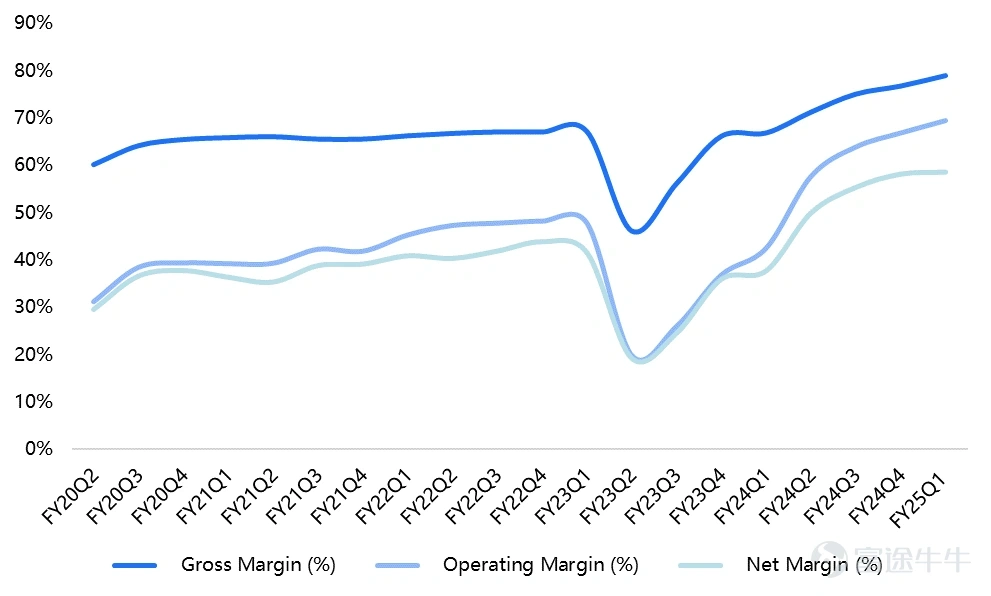

毛利率创历史新高,EPS连续翻倍增长。本季度公司GAAP毛利率继续提高至78.4%,non-GAAP毛利率高达78.9%,增幅明显,主要得益于高毛利率的Hopper GPU芯片,较低的库存费用以及上游零部件产品成本的下降。EPS翻倍增长,稀释后EPS为5.98美元,YoY+629%,经调整后稀释EPS为6.12美元,YoY+461%。

图:利润率情况

资料来源:Bloomberg,富途证券整理

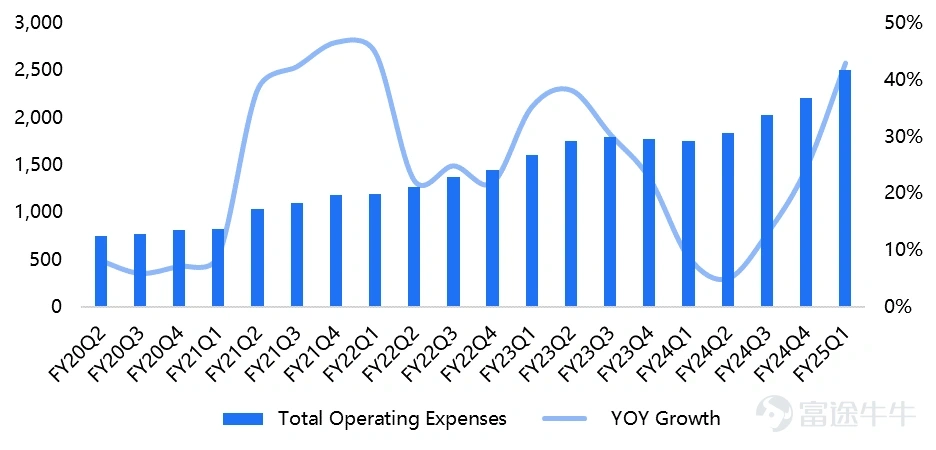

经营费用率下滑,成本控制优秀。本季度经营费用较上年同期增长 39%,经调整后经营费用同比增长 43%,主要由薪酬和福利推动,反映了员工和薪酬的增长。但整体经营费用率下滑至13.4%,反映出公司优秀的成本控制能力,以及在规模效应下成本进一步被摊薄。

图:总运营费用(百万美元)

资料来源:Bloomberg,富途证券整理

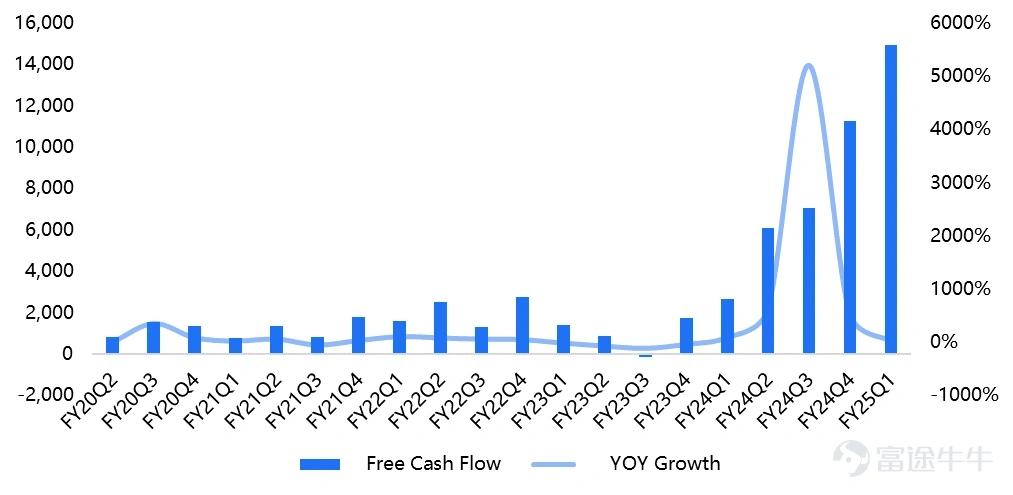

自由现金流强劲增长,预计全年自由现金流将超600亿美元。随着公司净利润的高速增长,本季度公司自由现金流为149.36亿美元,YoY+461%,预计25财年将拥有超过600亿美元的自由现金流。截止2024财年,公司的现金及现金等价物为314亿美元,高于去年同期的 153 亿美元和上一季度的 260 亿美元。

图:自由现金流(百万美元)

资料来源:Bloomberg,富途证券整理

股东回报依然有提升空间。本季度回馈股东78亿美元,包括77亿美元的股票回购以及9800万美元的股息。当前公司剩余回购规模为148亿美元,同时,公司宣布将季度现金股息从每股 0.04 美元提高 150% 至每股 0.10 美元。预计25财年公司的股东回报率为1%,处在一个相当低的水平。考虑到25财年自由现金流有望突破600亿美元,股东回报依然有提升空间。

四、英伟达的投资价值如何?

总体来看,英伟达持续受益于AI需求的增长,其业务规模和盈利能力出现了创纪录的增长。英伟达凭借硬件技术优势和CUDA生态优势,有望在激烈的竞争中保持绝对领先的市场地位。

1.EPS方面

公司业绩有望保持高速增长,主要受数据中心业务收入增长驱动。原因包括上文提及的几个关键性因素:

(1)通过上下游数据印证,AI需求依然十分强劲。

(2)数据中心业务收入越发多元化,除了硬件芯片的销售收入,主权AI、企业定制AI服务、AI Enterprise软件堆栈服务、网络解决方案收入等有望成为新增长点,未来软件服务收入有望成为公司长生命周期的收入来源。

(3)公司具有强大的软硬竞争壁垒。硬件技术和产品加速迭代,芯片架构的更新速度从两年一更新加速到一年一更新,新推出的Blackwell芯片将于Q2发货,让英伟达在AI芯片领域持续保持领先优势。同时,CUDA等软件生态提高了产品的适配性,并且提高了客户粘性,增加客户换芯片换系统的成本,成为公司最主要的竞争优势。

根据公司的业绩指引,预计FY25Q2营收中值为280亿美元,超过市场预期。 GAAP 和非 GAAP 毛利率中值分别为 74.8% 和 75.5%,全年毛利率预计在 70% 左右。此外,预计全年运营费用将增长40%左右。

考虑到24财年二季度开始,公司EPS增速开始实现翻倍增长,预计25财年二季度以后EPS增速将逐步放缓,综合来看,在强劲的AI需求和优秀的成本控制下,预计25财年全年公司EPS增速实现100%左右的增长水平。

2.股东回报方面

预计25财年公司的股东回报率为1%,处在一个相当低的水平。考虑到25财年自由现金流有望突破600亿美元,股东回报依然有提升空间。假设把现金流全部分掉,则25财年股东回报率有望达2.56%,依然不算高。

因此,英伟达的股价上涨动力主要依赖于业绩的高速增长,增长速度是否能够维持将显著影响英伟达的股价。若一旦英伟达的增长速度有所放缓,将对估值产生负面影响。我们预计25财年EPS能够实现翻倍增长,以业绩后突破1000美元的股价进行计算,则当前PE估值在35-40x左右,相对合理,依然能够支撑当前股价。

AI是一个长期发展趋势,英伟达作为AI产业中的“卖铲人”,长期投资价值是毋庸置疑的。当前投资者更需要关注的是AI 领域是否有更加前沿的技术以及更广泛的需求出现,能够带动AI产业的增长,从而使得英伟达持续受益。警惕需求放缓、竞争加剧、技术替代的风险。